Šum na Forexe

Určite ste počuli! Predpokladám minimálne raz o tom, že na trhu Forex – na všetkých inštrumentoch bez výnimky- zaznamenáme pohyby ceny, ktoré nám ako naschvál vybíjajú nastavené Stop Loss alebo tieto, zvyčajne falošné pohyby aktivujú čakajúce pokyny, čo spravidla vedie tiež k stratám. Tento „úkaz“ je zvlášť citeľný na menších časových rámcoch. (timeframe)

Okrem toho sú tieto cenové pohyby ťažšie čitateľné pre menej skúseného obchodníka.

Dá sa s tým niečo robiť?

Nepoviem. Je to tajomstvo!

Samozrejme žartujem. Nie je to nič tajomného ani záhadného. Povedal by som, je to presne naopak. Je to veľmi známa vec a navyše aj stará. Pokúsim sa ju trochu oprášiť. 😊

Prečo otváram túto tému? Pretože si myslím, že je to viac ako zaujímavé a mohlo by pomôcť každému, kto sa snaží nájsť nové prístupy ako tvoriť stratégie. Všetci, ktorí sa zaujímajú o automatické stratégie alebo krátkodobé obchody, poznajú pojem „šumu“ na trhoch. O niečo iná situácia je v prípade dlhodobých prístupov, takých ako napríklad spready či tiež mnohokrát na Quastic spomínané akcie či opcie.

Ja sa vrátim k Forexu a automatom. Dostávam v tejto veci mnoho dotazov. Len mám niekedy pocit akoby boli všetky rovnaké. Väčšina osôb zostáva pri tom istom spôsobe stavby namiesto toho, aby skúšala niečo nové.

Oplatí sa skúšať?

Najviac dotazov prichádza ohľadom použitia indikátorov v automatických stratégiách. Akoby to bolo jediné, čo nás uchráni od napríklad spomínaných falošných pohybov. Najčastejšie sa pýtate toto:

- Aké indikátory na aký druh stratégie použiť?

- Koľko indikátorov je optimálnych v jednej stratégií?

- Ako ich medzi sebou kombinovať?

- Má význam kombinovať indikátory a sviečkové formácie?

Atď… je toho oveľa viac. Niekedy naberám presvedčenie, že sa nikomu nechce „pohnúť rozumom“ a jednoducho si veci vyskúšať aj sám. Viem, že je ľahšie dostať hotové riešenia, ale oberáme sa vtedy o veľa. Vlastná skúsenosť je nenahraditeľná. Posúva omnoho ďalej, než by ste čakali.

Rozumiem, ale nepodporujem 🙁

Zastávam názor, že každý kto si chce siahnuť na úspech, by mal porozumieť niektorým veciam. Ako na príklad. Prečo stratégia funguje akurát takto a nie inakšie? Čo ma najväčší vplyv na jej výsledky? Jednoducho musíme čo najlepšie spoznať nástroj, ktorý nám má zarábať peniaze.

Cesta množstva namiesto kvality je síce tiež cesta, ale otázkou zostáva. Je to správna cesta? Zachránia nás indikátory?

Indikátory a šum trhu.

Indikátory sú v automatických stratégiách základom, ale aj ich Achillovou pätou. Nie sú najlepším „liekom“ na falošné pohyby. Preto by bolo žiadúce, pozorne vyhodnotiť analýzy testov ešte predtým než stratégie zaradíme do svojho portfólia. Čo tak namiesto nástrojov ktoré nám pomáhajú zorientovať sa v prostredí (v našom prípade inštrumentu v rámci Forex), skúsiť si toto prostredie trochu upraviť. Sprehľadniť.

Uvediem príklad z auto-moto

Môžeme sa neustále snažiť vylepšovať súčiastky v aute od náprav až po tlmiče aby sme sa pohodlnejšie odviezli. Existuje iný a elegantnejší spôsob ako dosiahnuť pohodlnú jazdu. Jazdiť po rovnejších cestách bez dier a nerovností.

Čo ak namiesto štandardne používaných grafov použijeme iné, oveľa prehľadnejšie a pokojnejšie. Prejaví sa to aj na indikátoroch?

Podnet na zamyslenie! Používam grafy range bar – renco.

Ešte ako diskrečný trader som narazil na tento druh grafov a nedalo mi to pokoj pokiaľ som si neskúsil ako mi to pomôže v tradingu. Už na prvý pohľad je vidieť ten značný rozdiel medzi klasickým sviečkovým grafom np. H1 a grafom renco.

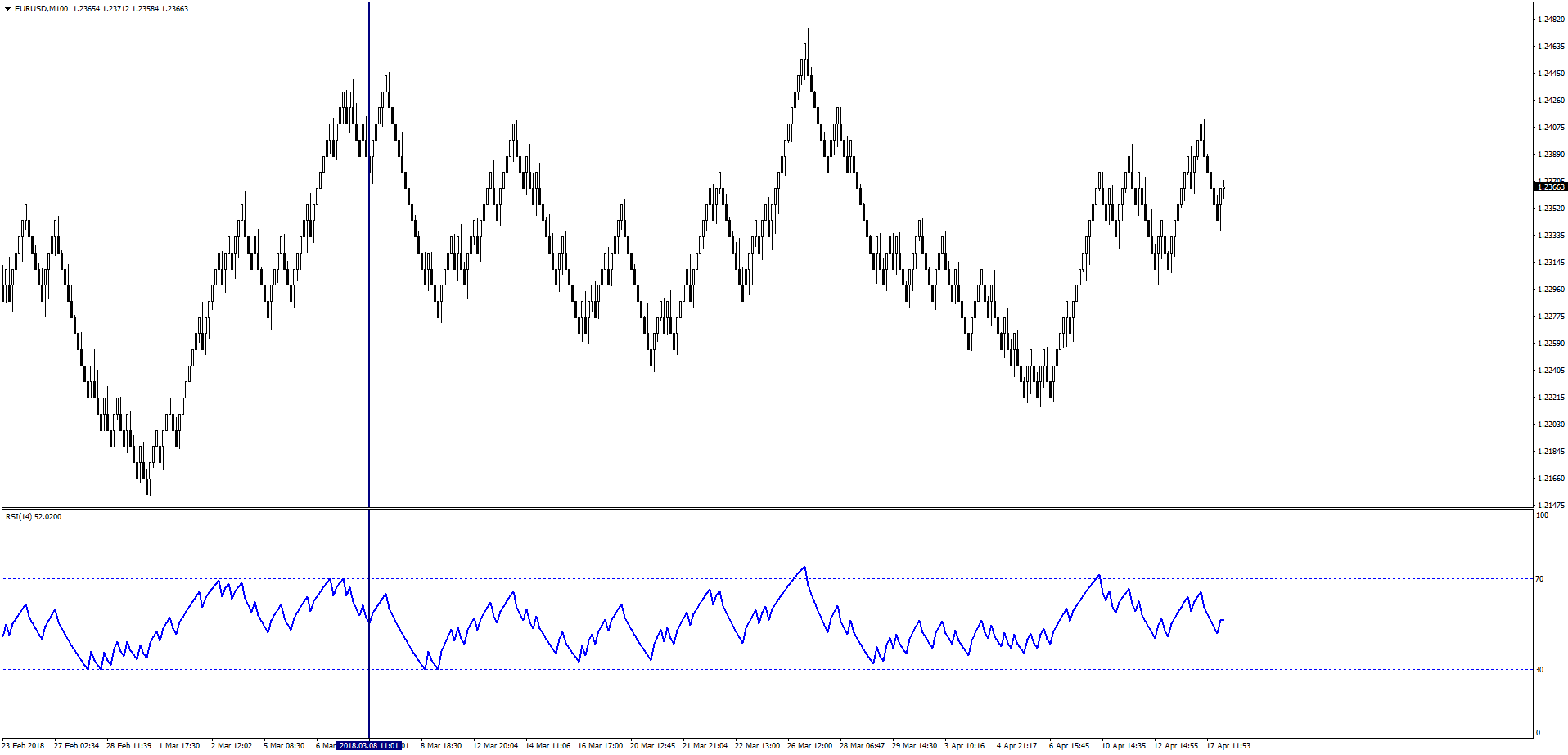

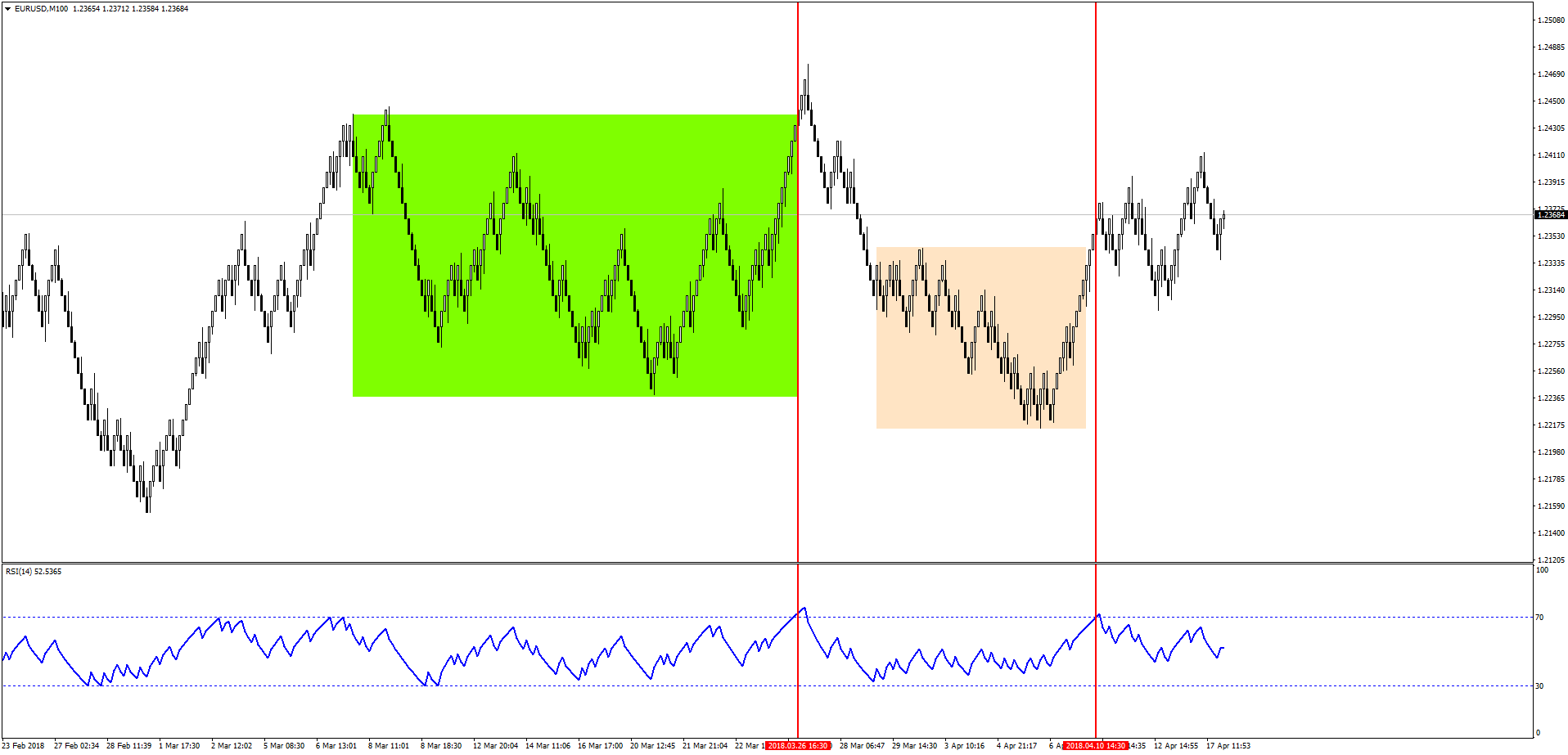

Takto vypadá graf na H1:

Vidieť zreteľne a jasne, že aby sme zobrazili istý časový úsek potrebujem až dva obrázky, pretože by sa nám to nezmestilo na jeden.

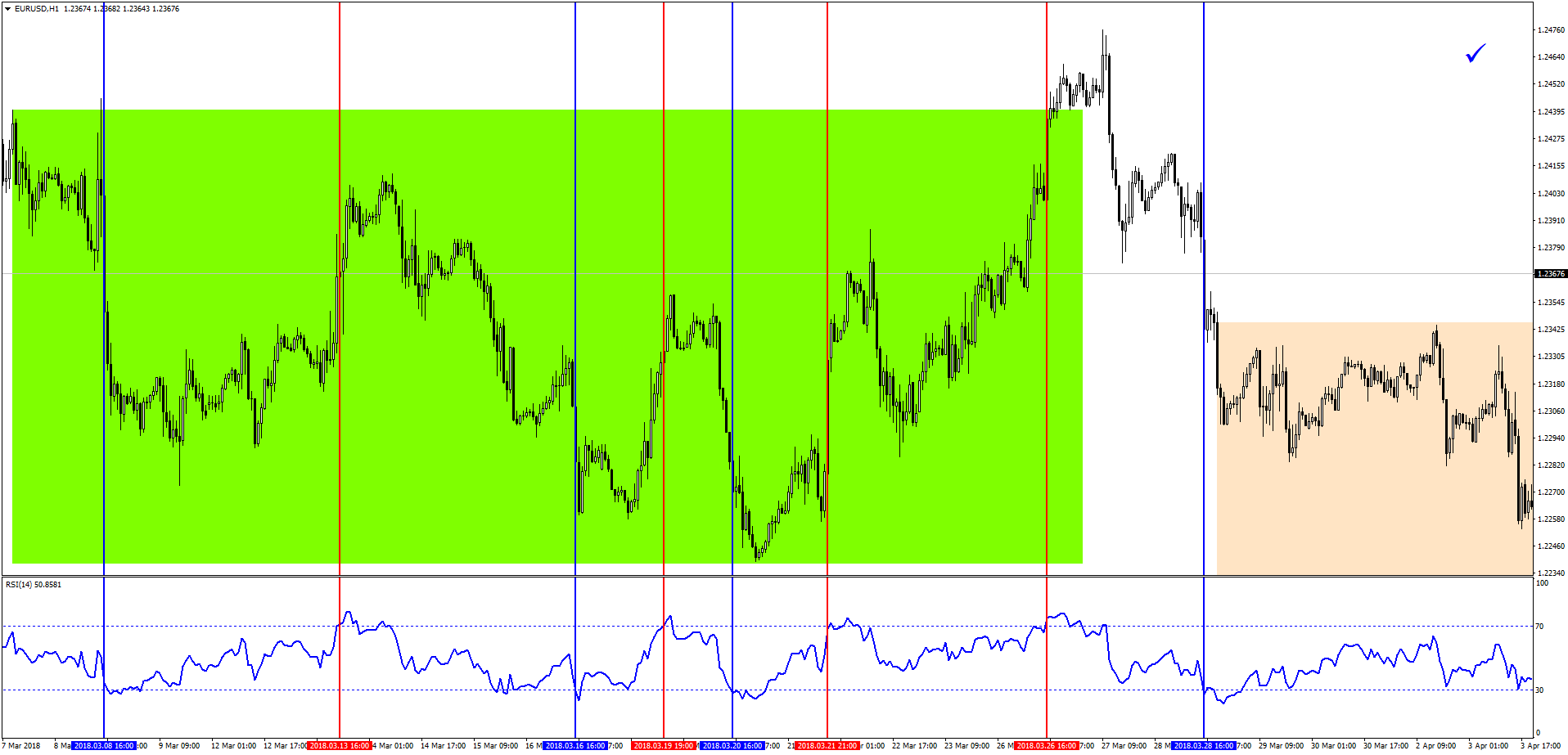

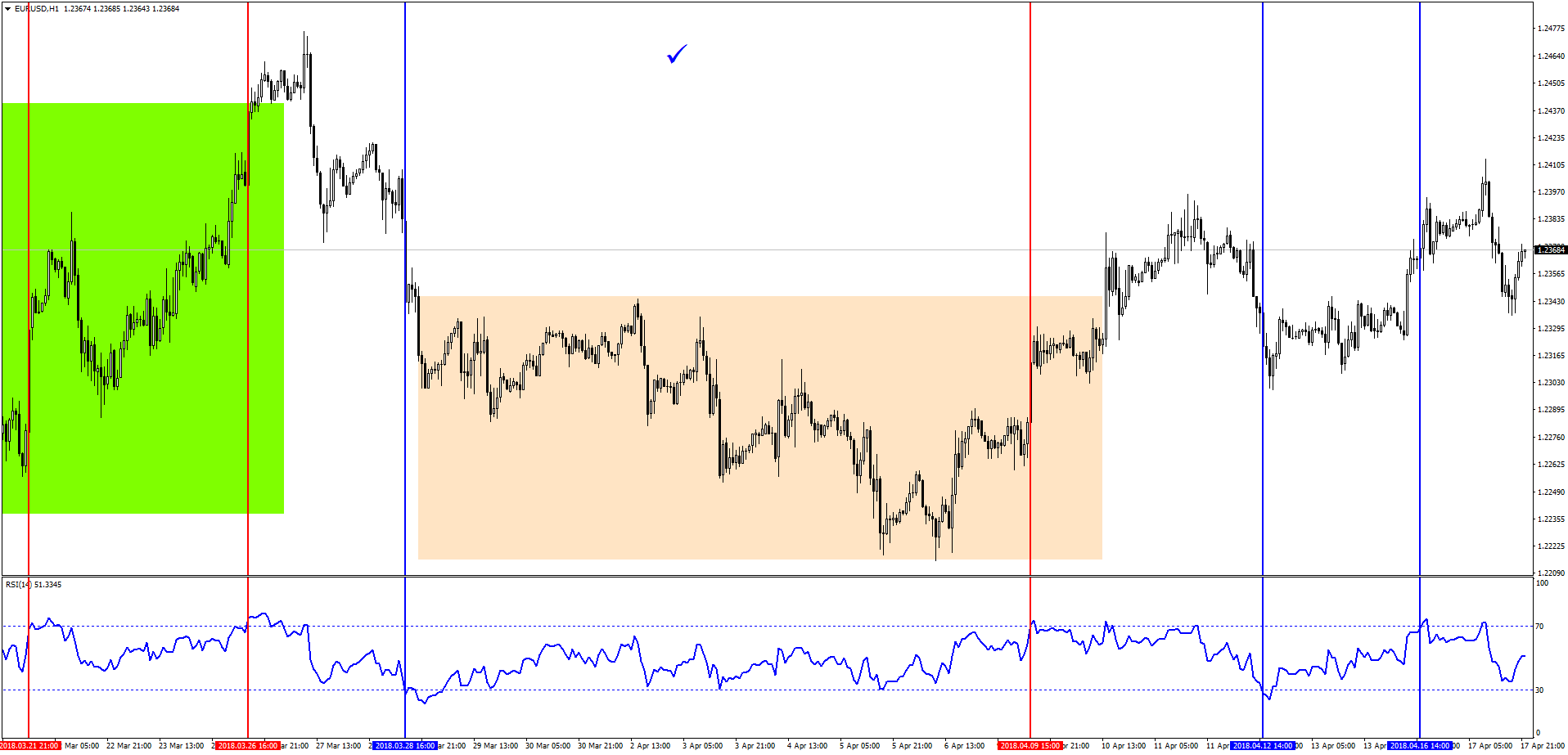

A tak vypadá ten istý časový úsek na grafe renco: (začiatok časového úseku označuje zvislá čiara – veľkosť sviečok renco zodpovedá TF H1 aby sme mohli riadne porovnávať )

Rozdiel je vidieť okamžite. Nepoužívam renco preto lebo sa zmestia na menší priestor, ale používam ich preto ako reagujú na cenu a ako reagujú na nich indikátory.

V skratke – reagujú pokojnejšie, máme menej falošných signálov o čom sa môžeme presvedčiť na tom istom grafe s použitím známeho indikátora RSI.

Upozorňujem, že je to len príklad a nie odporúčanie ako obchodovať!

Požil som štandardné nastavenia RSI. Skúsime si ukázať aký bude rozdiel medzi grafmi.

Zvislé čiary ukazujú na možné vstupy podľa indikátora RSI s nastavením aké poznáme všetci. Teda 30 a 70.

Na klasickom grafe sa objavilo 11 vstupov. Červená čiara predaj a modrá nákup. (Neriešime teraz ich kvalitu)

Teraz sa pozrieme na renco – pripomínam. Je to ekvivalent timeframu H1, aby sme riadne porovnali grafy.

Našiel som len dva platné signály. Bolo tam ešte niečo veľmi blízko k započítaniu, ale nedošlo k prerazeniu tak sa signál nemohol zarátať.

Oplatí sa myslieť inak?

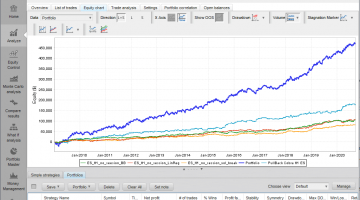

Určite, áno! Vždy má zmysel pátrať po iných možnostiach z rôzneho uhla pohľadu. Stačí len využiť všeobecne dostupné informácie vo vlastný prospech. Užívateľov programu StrategyQuant bude asi zaujímať, či je možné upravené dáta na grafy range bar použiť. Samozrejme, že áno. Nič nebráni v tom, aby ste naplno využili aj tento program pre tvorbu stratégií s využitím range bar.

V prípade záujmu môžeme pripraviť webinár na túto tému. Dajte nám vedieť.