Jak investovat na 9 let rostoucím trhu?

Akciové trhy nejenom v US rostou již 9. rokem. Otázkou je, jak dlouho ještě můžou růst. To jsem rozebíral částečně i v článku ohledně ocenění trhů. Dnes se zaměřím na začínající investory, kteří chtějí zainvestovat finance v současné době a mohou mít strach, že přijde pokles trhů a o část financí přijdou. Jak investovat v dlouhém býčím trhu?

Trocha statistiky na začátek

Za období 1929 až 2009 bylo v US 14 recesí. Recese je stav, kdy dva kvartály po sobě klesá reálné HDP. Dlouhá recese se pak nazývá ekonomická deprese (viz. 1929).

Průměrná doba recese byla 9 měsíců a průměrná doba do další recese přes 4 roky. No a aktuální 9letý býčí trend vypadá k nezastavení. Asi byste předpokládali, že akciové trhy budou v recesi vždy klesat. Avšak zde byste se mýlili. Z historie víme, že v polovině případech index S&P500 rostl. Ano, skutečně tomu tak v některých recesích bylo. Zdroj: http://www.nber.org/cycles.html

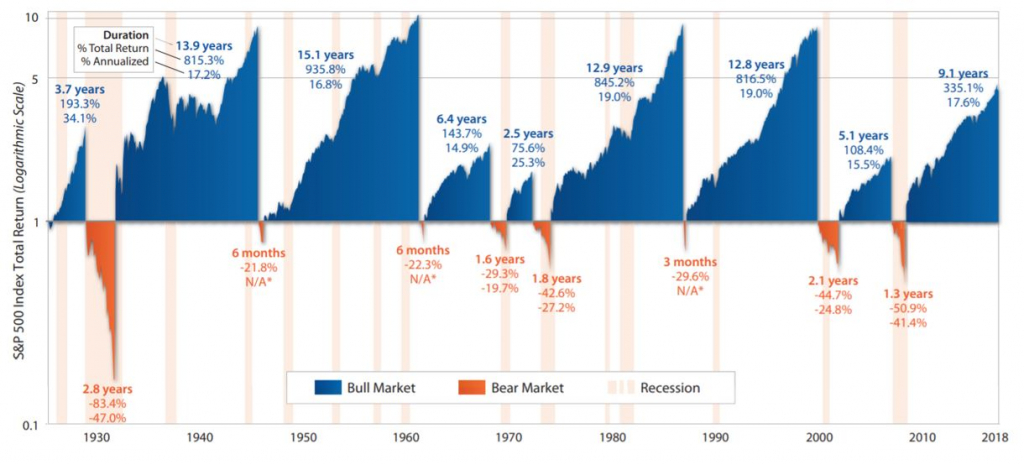

Pouhým okem můžeme z obrázku níže vysledovat, že byly i situace, kdy index vykazoval výnos (recese jsou oranžové pásy):

Pokud by tedy chtěl začínající investor pasivně zainvestovat do produktu kopírujícího index S&P500, má 50 % šanci, že v příští recesi (která nevíme, kdy přesně přijde) bude mít index záporný výnos.

Průměrování nákladů

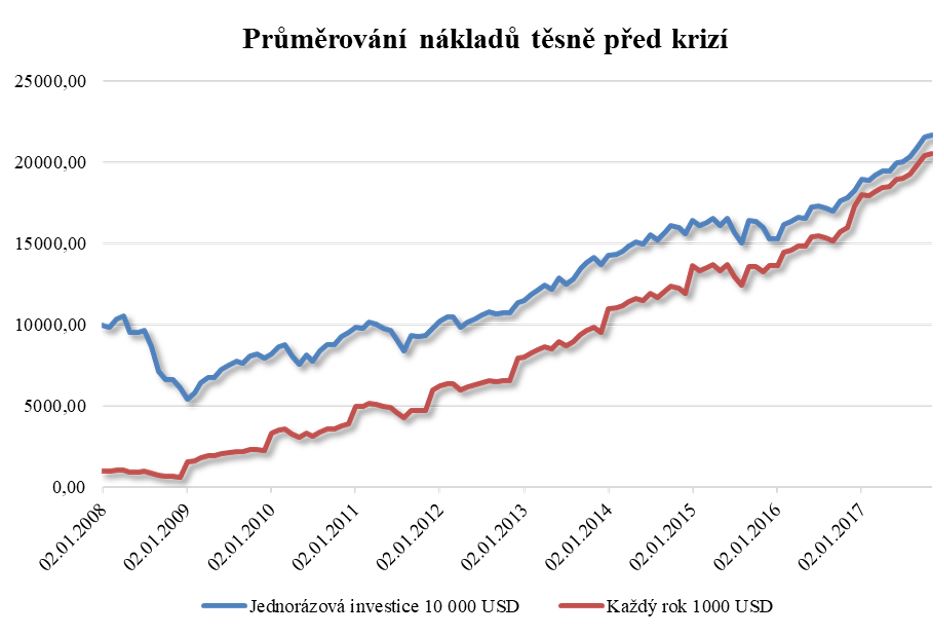

Pokud začínající investor zainvestuje jednorázově a trefí se zrovna na vrchol ekonomického cyklu a začátek recese, může v krátké době přijít o větší množství kapitálu. Metoda, která zde může investorovi pomoct, se nazývá průměrování nákladů. Pravidelně, například každý měsíc, dokupuje podkladové aktivum (v našem případě S&P500). Na obrázku níže můžete vidět, jak se bude vyvíjet jednorázová investice a průměrování nákladů:

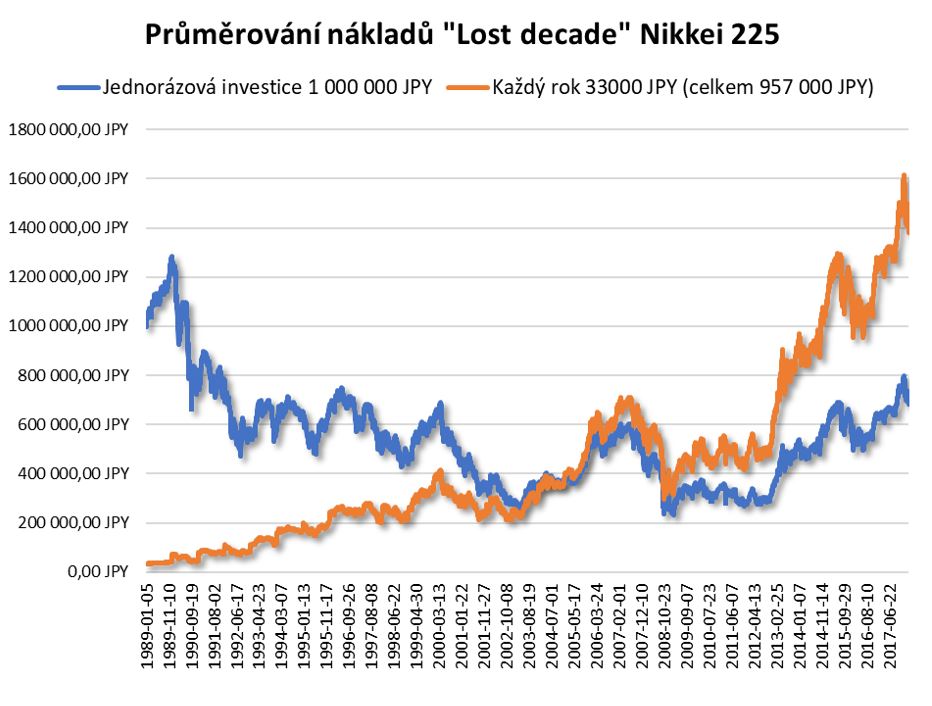

Za pár let vidíte, že i jednorázová investice je v zisku. Průměrování nákladů je tedy velice dobrá pomůcka, jak diverzifikovat investici v čase a předejít tím krátkodobým větším ztrátám. Kdyby někdo namítal, že pokles může být větší nebo delší, vezměme si ztracenou dekádu v Japonsku až do roku 2017:

Volné cash flow, dividendy a zpětné odkupy

Pasivní investování v podobě kopírování indexů má své výhody, ale i nevýhody. Dá se zvolit i jiná strategie – vybírání kvalitních společností s dostatkem volného cash flow, vyplácení dividend a plánu zpětných odkupů. Proč zrovna tato kombinace? Pokud přijde recese, která způsobí pokles tržeb a zisků firem (ne-li zánik či bankrot menších společností), vyčistí se větším firmám prostor. Firmy s volnými financemi mohou použít tyto peníze například pro nákup konkurenta či menší společnosti, které se nedaří dobře a je na pokraji existence. Zpětné odkupy sníží dostupnost akcií na trhu a vytvoří podmínky pro růst hodnoty. A dividendy jsou poté zdrojem hezkých výnosů, a to i v době recesí. Pokud investor nechce hledat kvalitní společnosti se širokým vodním příkopem a vlastnostmi výše, může zvolit i ETF ticker MOAT.

Závěr

Ekonomika funguje na bázi recesí a expanzí. Pokud se blíží recese, investoři rebalancují svá portfolia – zbavují se rizikových aktiv a nakupují taková, co jsou méně náchylná na recese. Mohou se i pojistit zlatem, které je bezpečným přístavem v rozbouřených vodách akciových trhů. Ne vždy však trhy v recesích pouze klesají. Začínající investor v 9 let rostoucím trhu musí být na pozoru, může mu pomoci průměrování nákladů nebo hledání kvalitních společností s konkurenčními výhodami. Rozhodně by vše neměl dát na jednu kartu, diverzifikace je základ. Kdy přesně přijde recese nevíme, věštci nejsme. Ti přijdou až opět po novém roce, kdy vyndají své křišťálové koule ze šuplíku a nastíní rok 2019. A až přijde recese a trhy poklesnou? Půjdeme opět nakupovat 😊

PS: Nejedná se o investiční doporučení, pouze o osobní názor autora. Investujte rozumem, nikoliv emocemi