Bear spready na energiích

Být v kontaktu s dalšími kolegy nebo mými studenty je skvělá věc. Když přemýšlím nad dalším článkem, stačí se podívat k nám do fóra nebo do facebookové skupiny (Komoditní spready). Dokážu tak jednoduše zjistit, co by mohlo být aktuálně zajímavým tématem. Nyní jsou to nepochybně energie.

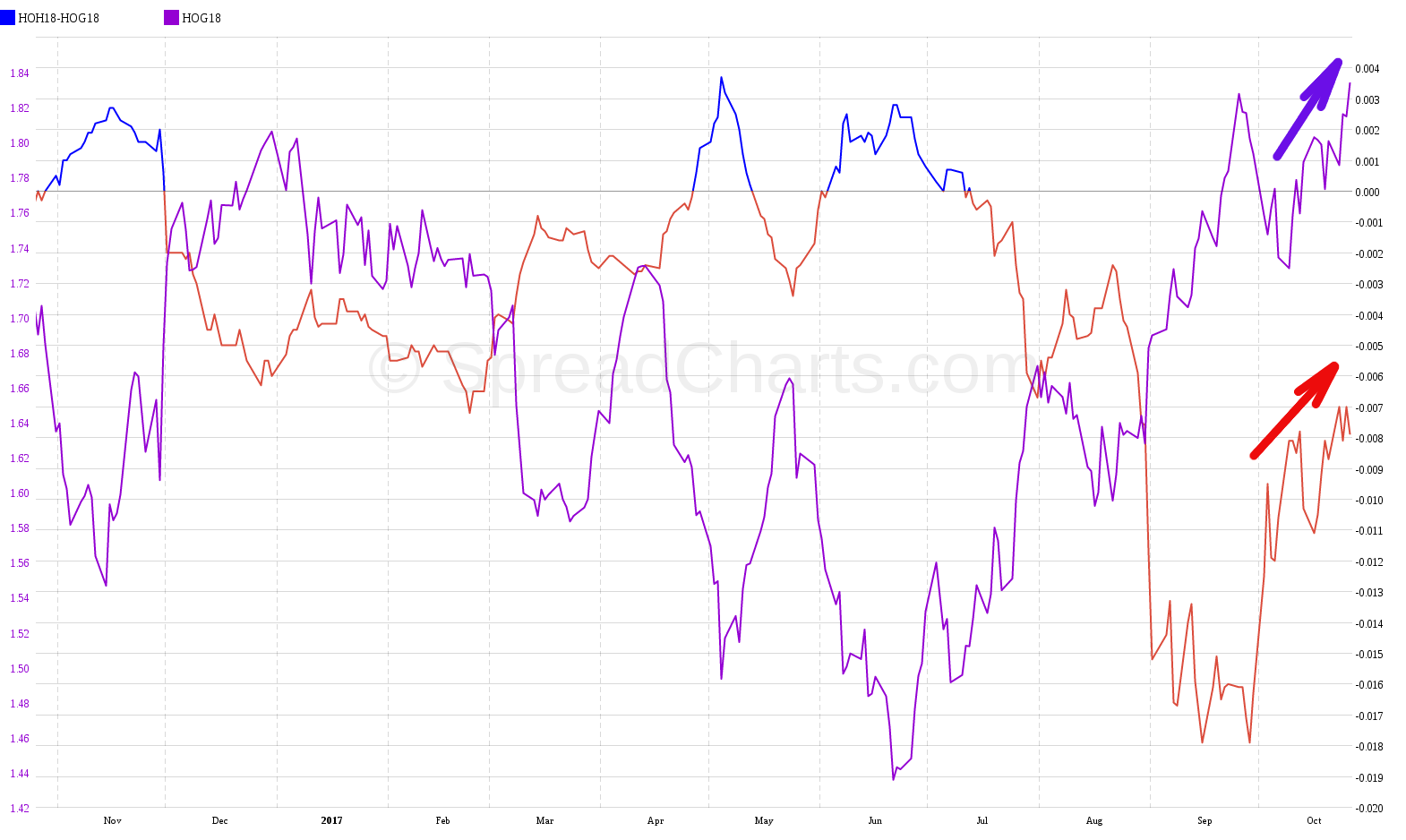

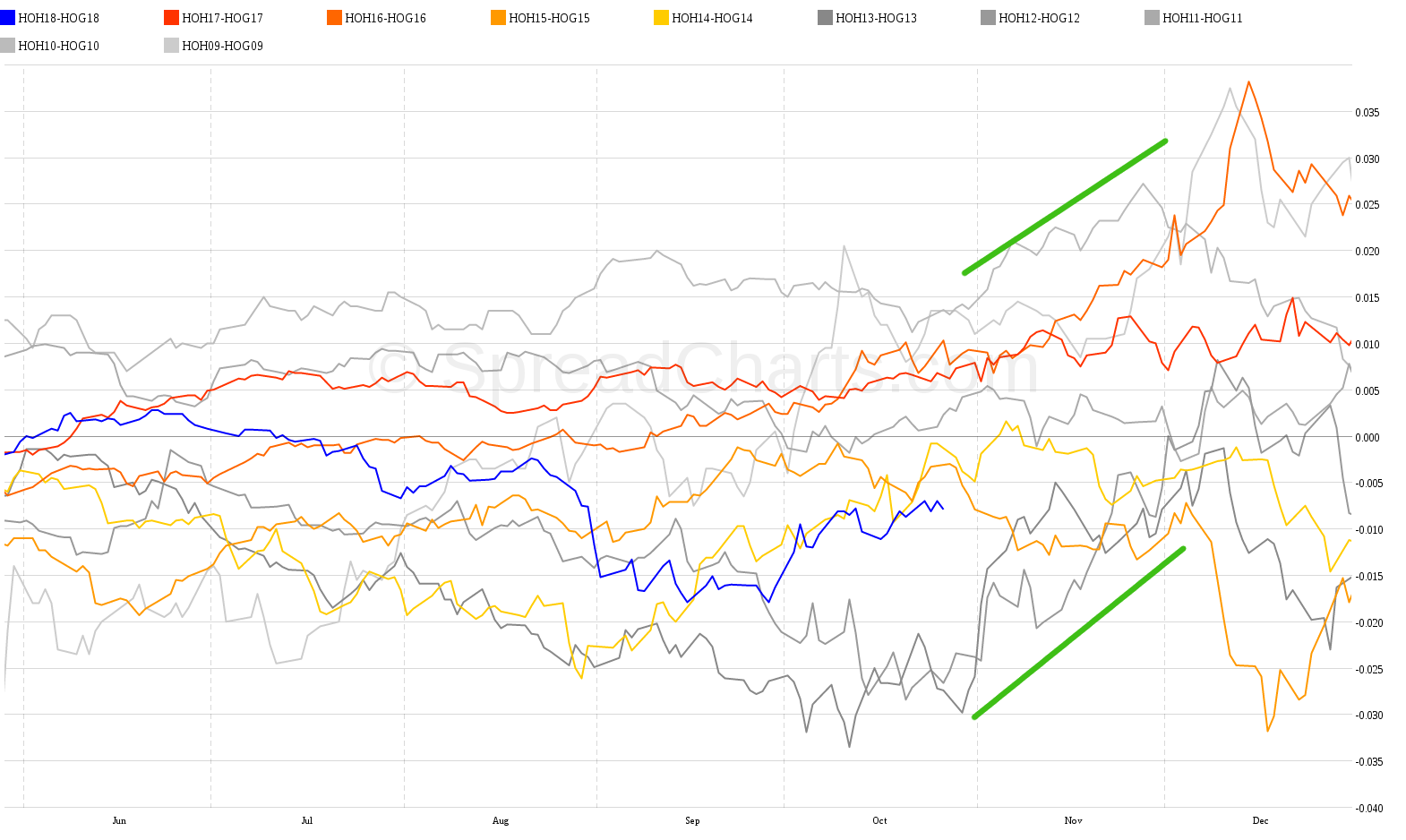

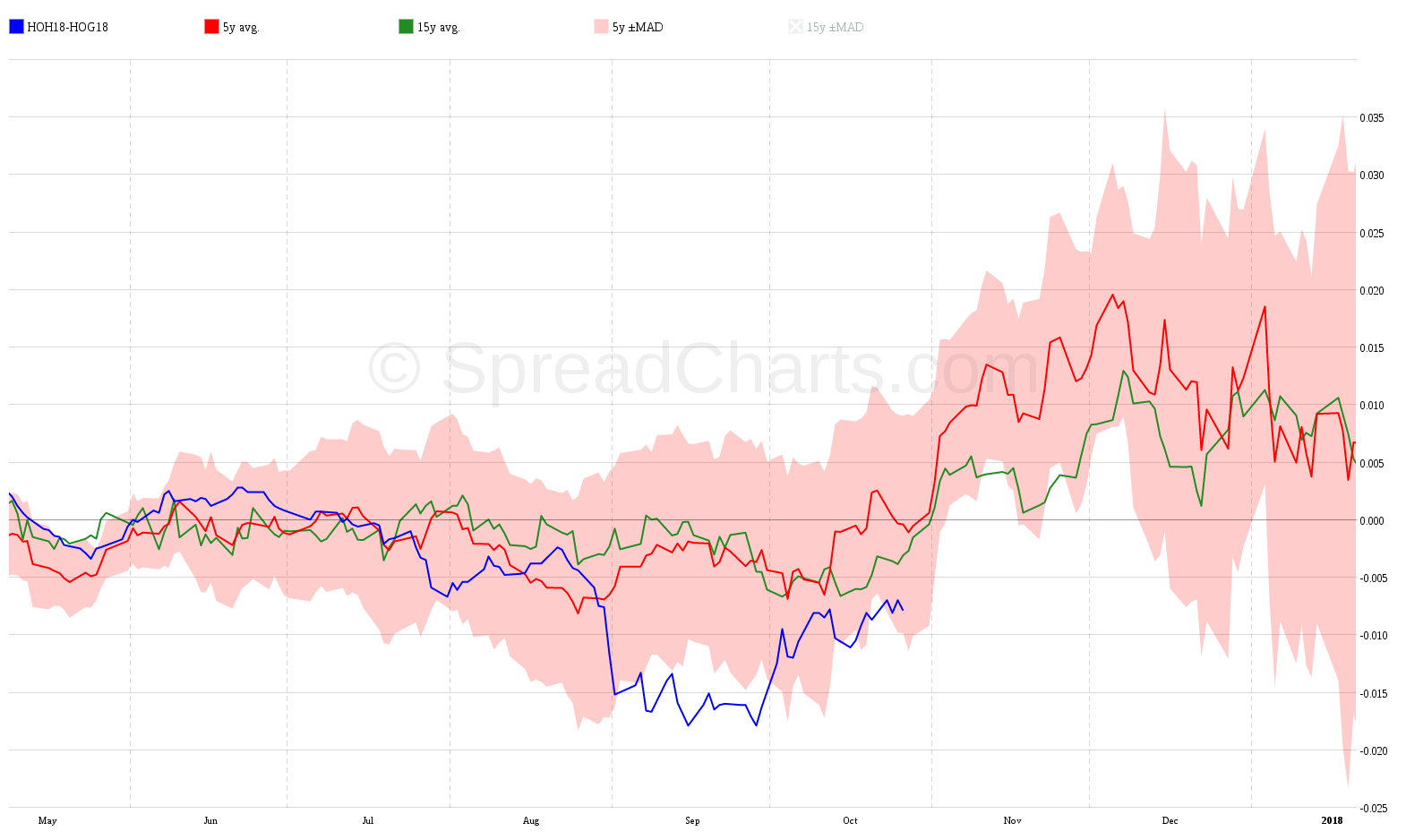

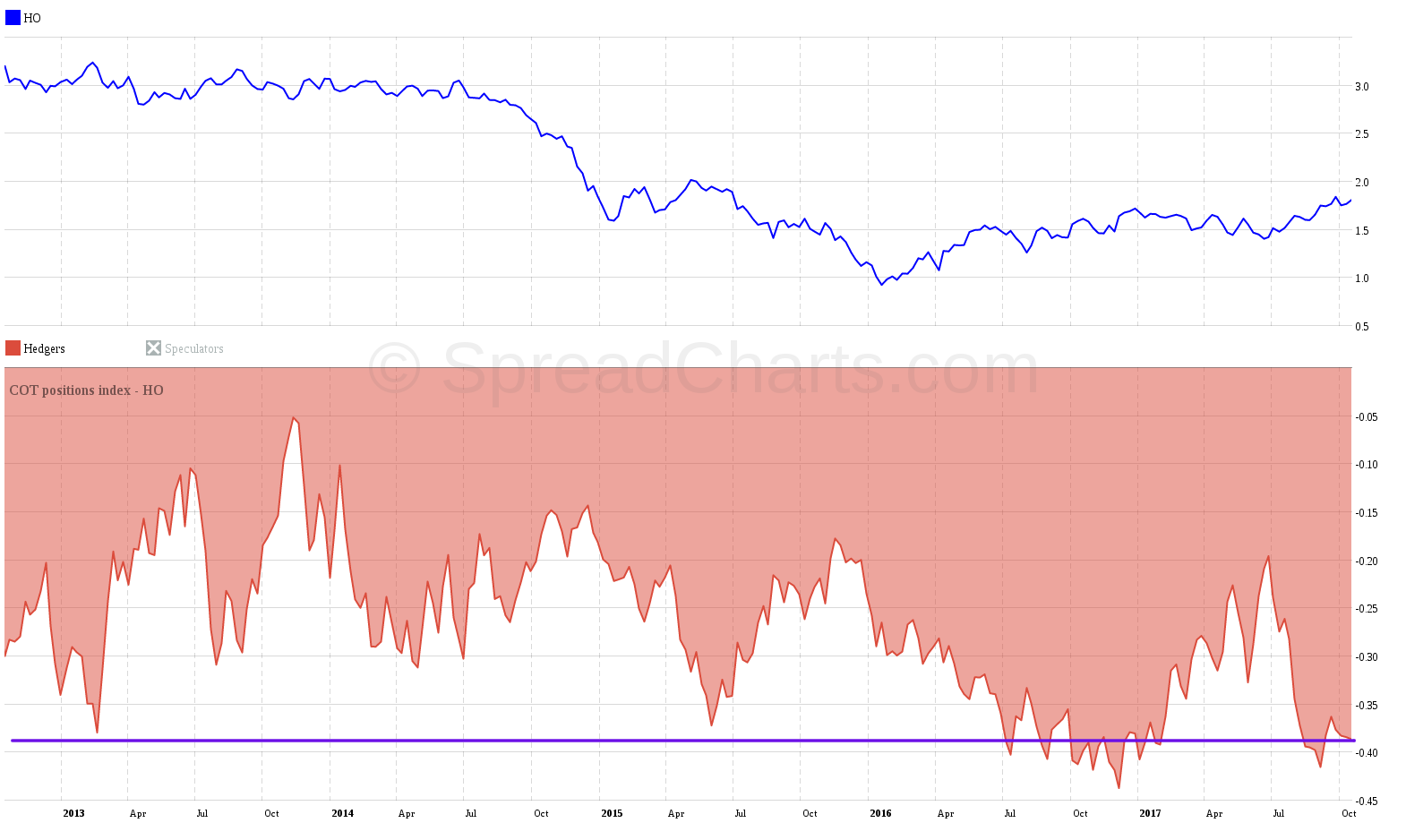

Zajímavou příležitostí je na první pohled například bear spread na topný olej. Kromě nádherné sezonality se zde ukazuje také divergence ceny komodity se strukturou trhu (backwardation se zmenšuje i přes růst podkladu).

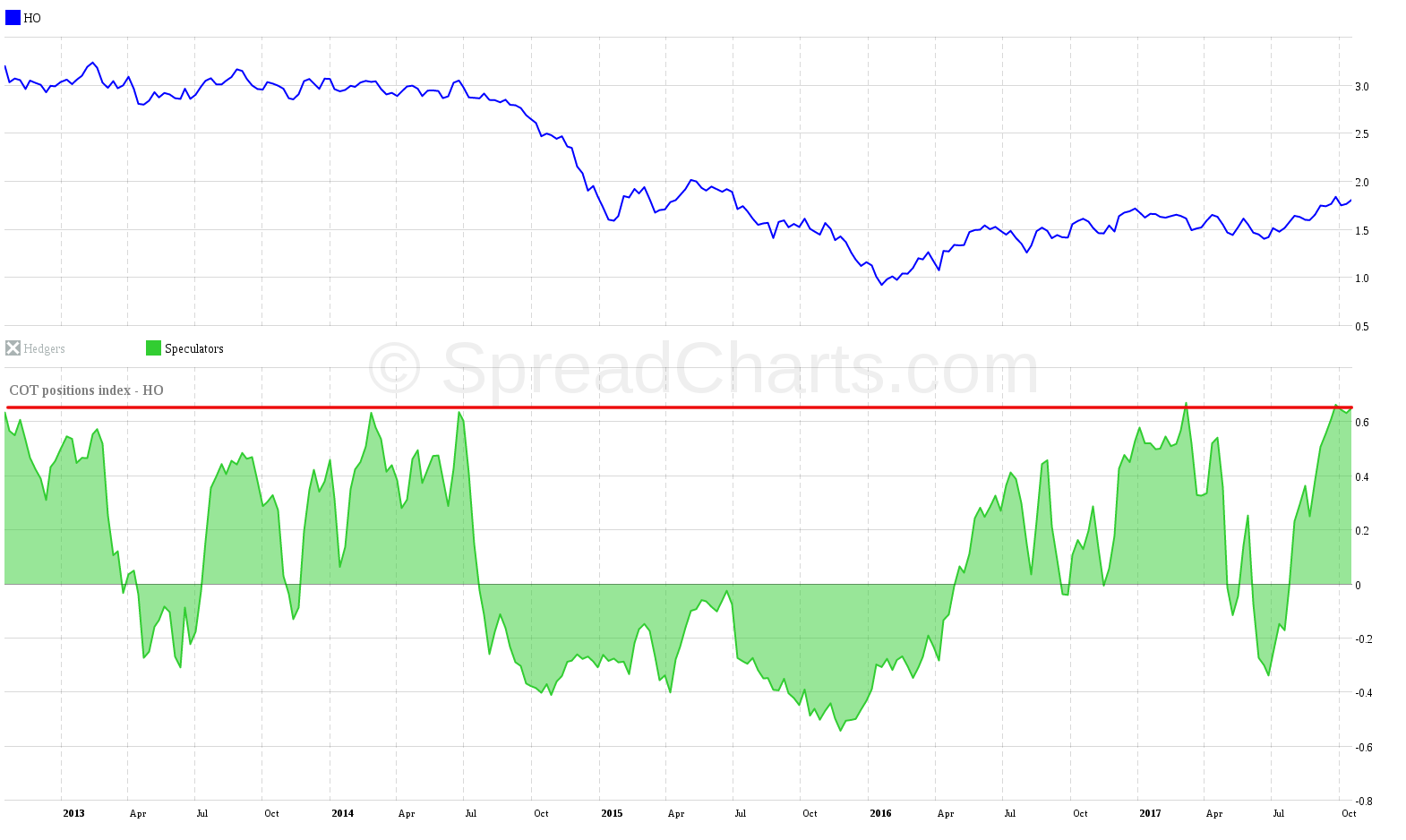

COT analýza

Dále je zde velmi pozitivní také COT analýza, která jasně naznačuje překoupený trh s topným olejem. V prospěch budoucího poklesu svědčí silně vyhrocené pozice obou skupin – velkých spekulantů i zajišťovatelů.

I přes tyto skvělé indície jsem se rozhodla tuto příležitost nevyužít. Důvodem je analýza ropy, kterou jste mohli shlédnout v mém videu před pár dny. Na základě fundamentální analýzy se dá dokonce očekávat překlopení trhu do backwardation. To by mělo s velkou pravděpodobností dopad také na deriváty ropy, jako je benzín, topný olej, atd, což by ovlivnilo i jejich bear spready.

Pozor na sezonalitu

Dívat se jenom na sezonalitu teď podle mě není úplně dobrý nápad. Je zde totiž situace, na kterou upozorňuji také v mém kurzu – sezonalita je skvělá doplňková analýza. Funguje ale pouze do té doby, než na trhu dojde k nějaké fundamentální změně. A právě nyní jsme s velkou pravděpodobností svědky toho, jak se trh s energiemi mění. Na to nás ale sezonalita nijak neupozorní.

Samozřejmě netvrdím, že bear spready začnou zítra klesat. Krátkodobě se klidně může stát, že energie ještě zkorigují a bear spready porostou. Nikdo nemůže s jistotou vědět kam se cena krátkodobě vydá.

Zvýšené riziko

Co je ale z mého pohledu naprosto jasné je zvýšené riziko z dlouhodobějšího hlediska. Toto riziko je podstatně vyšší než dřív a je neúměrné k očekávanému zisku. Proti bear spreadům stojí jasný trend, který je podporován silným fundamentem. A z toho důvodu jsem se rozhodla zůstat teď mimo trh. Energie navíc můžou být velmi divoké i v běžných situacích. Nemustí to být taková pohoda jako třeba u bear spreadů na kukuřici, které jsou většinou pomalé a líné.

Z těchto důvodů jsem se také rozhodla vystoupit z malé pozice v bear spreadu na benzín. Zde jsem totiž krátkodobě spekulovala na efekt opadnutí paniky po hurikánech, který poslal cenu benzínu prudce vzhůru. Následně jsem očekávala zvolnění trhu a růst bear spreadů. Nárůst byl ale malý v porovnání s tím, jaký má spread běžně potenciál. Podařilo se mi vystoupit na breakeven, není to tedy ani ziskový, ani ztrátový obchod.

Na fóru se také hodně diskutuje o tom, jestli je COT analýza u energií použitelná. Já tuto analýzu používám a myslím si, že na energiích funguje skvěle. Je ale nutné porovnávat správné veličiny. O tom ale až příště.