Contango histogram 2: Spravný, nesprávný a úplně špatný přístup

Nedávný článek o contango histogramu vzbudil velký rozruch. Dostala jsem mnoho dotazů. Jeden ze čtenářů, Adam, napsal přímo pod článek velmi dobrý komentář. V něm řeší, jaký je tedy správný postup, pokud chce porovnávat skutečnou hodnotu spreadu s historií. To je vskutku dobrá otázka a zároveň podnět k napsání dnešního článku. V předchozím článku jsem ukázala nesprávný přístup k analýze hodnoty spredu. A dnes naopak popíšu ten správný.

Adamův komentář zněl:

„Ahoj Eli, mockrat dekuji za velmi poucny clanek. Popravde receno – histogram jsem uzival presne tak nespravne, jak popsano v clanku. Osobne jsem k takovemu pouziti intuitivne tihnul, a proto bych se zeptal, zdali neplanujete zaradit do Spreadcharts takovou distribuci, ktera by se zamerila na konkretni spread? Pokud se tedy zamerim na aktualni zalozku „Contango“ (napr. poslednich 5 let – F2-F1), tak uvidim vyvoj ceny jednotlivych spreadu, ktere se obchodovaly na teto pozici za dane casove obdobi. Tato informace je jiste dulezita pro pohled na trh jako celek a identifikaci volatilnich obdobi/kombinaci, ale vlastne (jak pises) mi nepomuze s distribuci ceny aktualne obchodovane kombinace v case. A takova informace by byla (tedy z meho pohledu) velmi vyznamna, jelikoz bych za zvolene obdobi mohl nachazet nejen dna a vrcholy ceny, ale zejmena pak srovnani s aktualni cenou. Nevim, zdali to dava smysl, ale pokud nas je tedy vice, kteri histogram pouzivaji takto nespravne, tak je nas zrejme vice, kdo k takovemu pouziti intiutivne tihnou. Samozrejme mockrat dekuji za osvetleni v clanku, jelikoz to muze znamenat vyhnuti se pripadnym ztratam. At se Ti dari, Adam.“

Hodnota spreadu je relativní

Z toho, co píše Adam ve svém komentáři, jsem pochopila, že by chtěl porovnávat cenu spreadu s nějakým historickým obdobím a distribuci vytvářet právě z této cenové historie konkrétního spreadu. To by de facto znamenalo aplikovat histogram na křivky cen z grafu skládané sezonality konkretního spreadu. To by nám dalo určitou představu o rozložení ceny konkrétního spreadu, ovšem nikoliv skutečné hodnoty. Proti si myslím, že i v tomto případě by se jednalo o nesprávné použití. Výsledné závěry by byly zkreslené a to by mohlo mít negativní dopad na naše obchody a tím pádem způsobovat zbytečné ztráty.

Důvodem je fakt, že porovnávat cenu spreadu za delší období není správné. Podrobně to rozebírám v nadstavbovém kurzu Carry trade. Hodnota spreadu totiž závisí na externích vlivech, jako jsou fyzické skladovací náklady, náklady na financování, risk premium, atd. Velikost těchto nákladů se mění pomalu. Za krátké období dnů, týdnů nebo i pár měsícu se příliš nezmění. Za delší období několika let se však můžou změnit zásadně. Proto nemá smysl porovnávat absolutní cenu spreadu dnes a před pár lety, protože tehdy mohla být situace zcela jiná. Jinak řečeno nějaký interdelivery spread třeba na kukuřici, který se obchoduje za 20 centů, může být nyní považován za drahý. Je ale klidně možné, že ten samý spread za tu samou cenu by před pár lety byl považován naopak za velmi levný.

Zrniny a olejniny

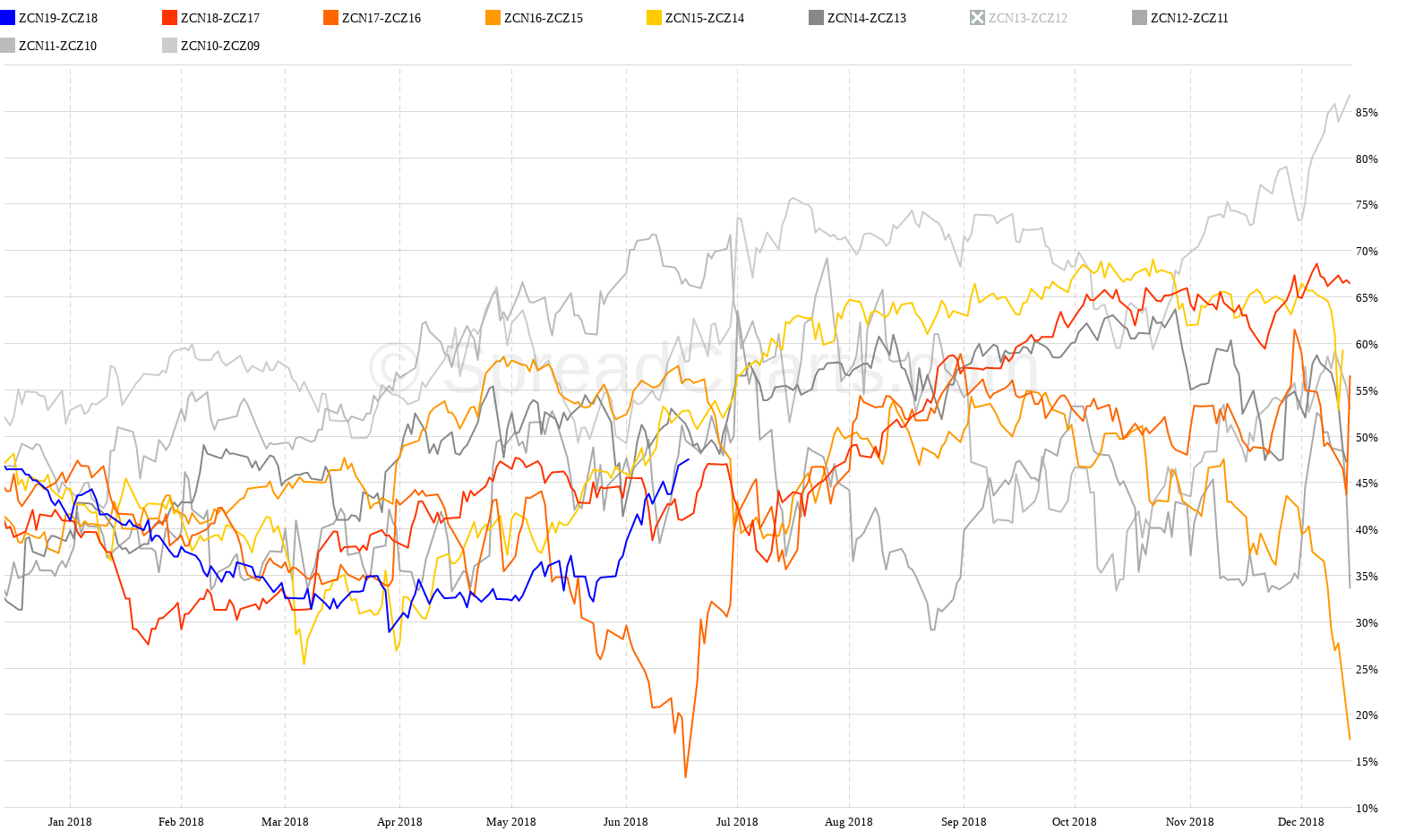

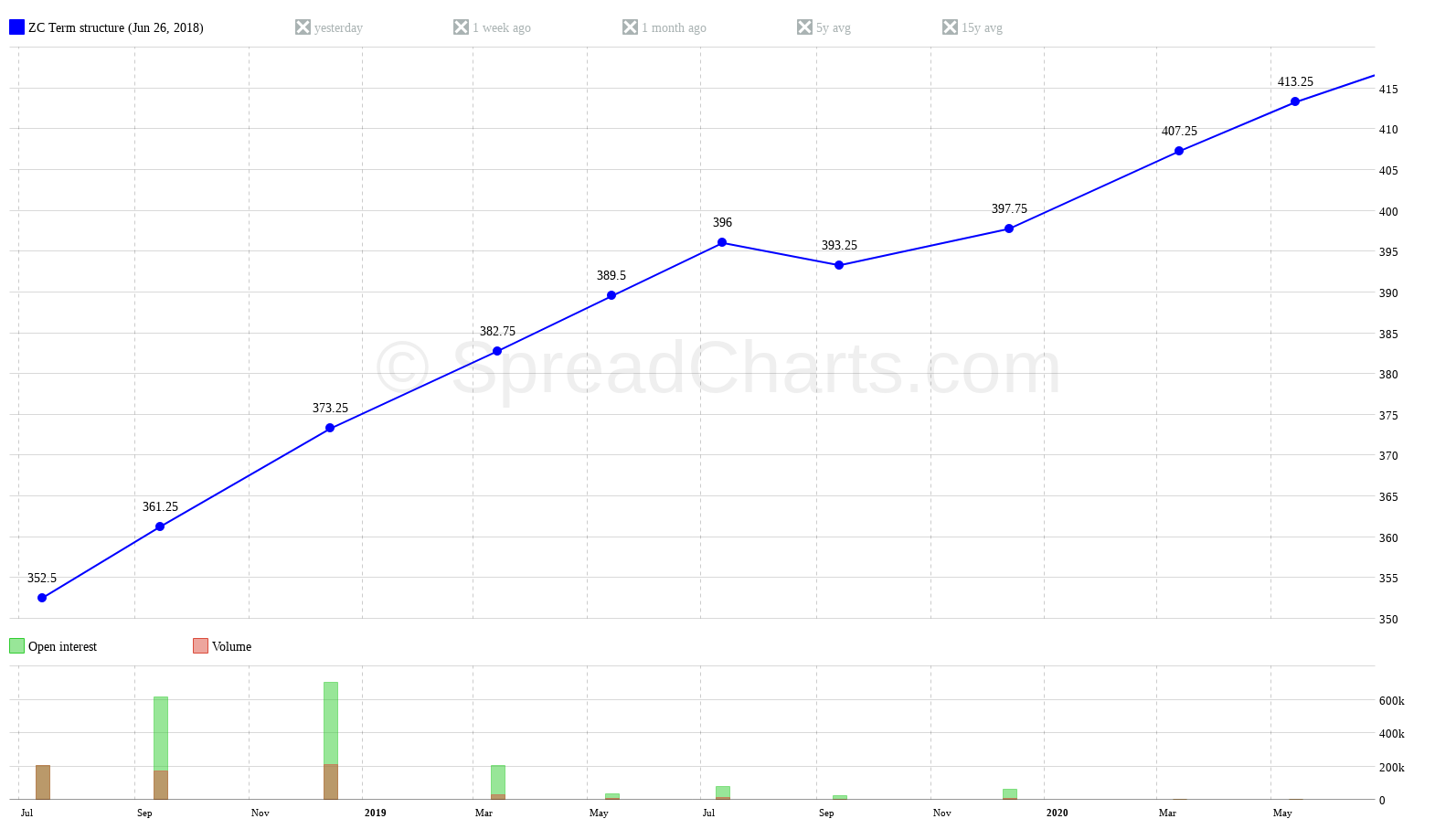

Nejlepším způsobem jak získat představu o spreadu v historickém kontextu, je porovnávat jeho relativní hodnotu. Tedy jeho cenu ve vztahu ke zmíněným externím vlivům. Na zrninách a olejninách máme štěstí, že na SpreadCharts existuje již hotový model, který sleduje hodnotu právě těch zmíněných externích vlivů. Ve výsledku tak porovnáváme poměry cen spreadu vůči full carry, které vyjadřuje maximální náklady na skladování, financování, atd. Příkladem je následující graf pro spread na kukuřici:

Na tomto grafu můžeme bez obav porovnat hodnotu spreadu (jako podíl z full carry). Tohle je nejlepší a nejpřesnější způsob jak porovnávat hodnotu spreadu s minulostí. Na základě porovnání aktuální modré křivky s křivkami z předchozích let můžeme skutečně udělat závěr, zda je spread podhodnocený nebo nadhodnocený.

Ostatní komodity

Jak ale postupovat u ostatních komodit, kde model full carry není dostupný? Tady se není moc čeho chytit. Přesto existují špatné a „méně špatné“ přístupy jak na to. Tím špatným je dívat se na graf skládané sezonality. Důvod jsem vysvětlila o pár odstavců výše. Cena nezohledňuje měnící se skladovací náklady, financování, atd., které zásadně ovlivňují cenu spreadu. Přesto graf skládané sezonality používá drtivá většina obchodníků.

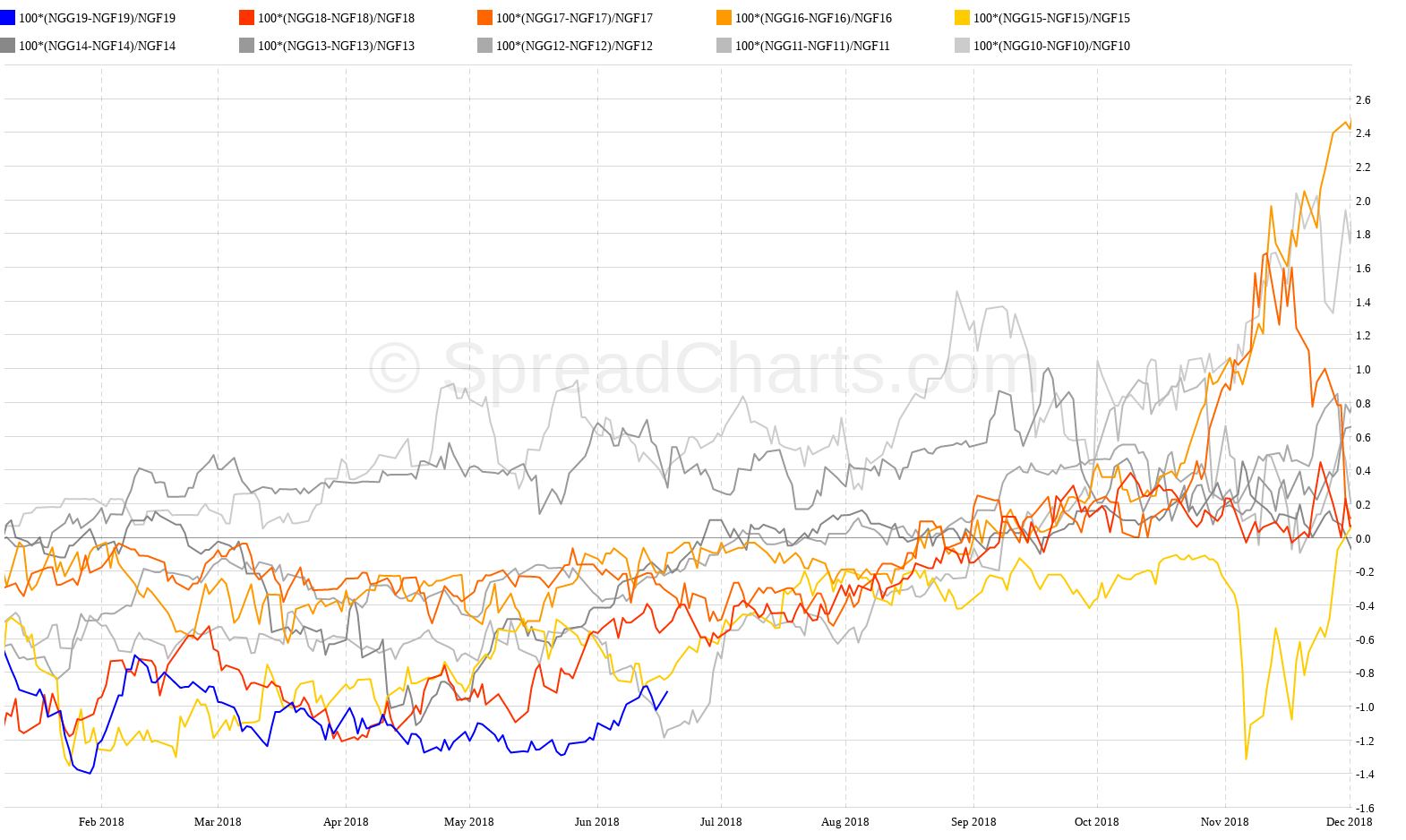

Existuje ale i „méně špatný“ způsob. Pokud nedokážeme spočítat model full carry, je lepší vyjádřit cenu spreadu formou contanga. Tím alespoň částečně kompenzujeme efekt nákladů na financování. Contango pro konkrétní spread je možné zobrazit v kategorii Spreads aplikaci a následně porovnávat historický průběh na grafu skládané sezonality. Jak si ho tedy zobrazit? Contango vždy vyjadřuje relativní rozdíl dvou kontraktů v poměru k tomu bližšímu. Pokud chceme vidět procentuální contango, postačí vše vynásobit x100. V aplikaci si tedy contango zobrazíme pomocí vzorce: 100*(F2-F1)/F1. Na následujícím grafu je contango mezi lednovým a únorovým kontraktem na plyn (100*(NGG19-NGF19)/NGF19):

A jak je to s histogramem?

Již tedy víme, že není dobrý nápad porovnávat křivky obyčejné ceny spreadu na grafu skládané sezonality. Také víme, že úplně nejlepší je porovnávat křivky na poměrových grafech full carry. Tam kde model full carry není dostupný, je nejlepší ze všech špatných možností vyjádření spreadu formou contanga.

Z původního Adamova dotazu, ale vyplývá, že křivky na skládaném grafu sezonality by chtěl shlukovat, vytvořit ze všech těchto dat histogram a s ním porovnávat aktuální hodnotu. Dobře, víme že obyčejná sezonalita nepřipadá v uváhu. Proč ale neudělat histogram ze skládaného grafu full carry nebo contanga pro konkrétní spread? …jednoduše proto, že bychom opět dostali velmi zkreslený výsledek. Hned vysvětlím proč.

Klíčove u histogramu contanga z kontinuálních kontraktů je právě to, ze příslušné křivky se skládají z kombinací kontraktů, které mají vždy přibližné stejnou dobu do expirace. To je totiž asi ten nejdůležitější parametr každého futures kontraktu, bez ohledu na to, zda se jedná o futures na fyzickou komoditu nebo finanční derivát (třeba VIX). U fyzických komodit i tak může docházet ke zkreslení vlivem sklizní, resp. zvlnění term structure obecně.

Kdybychom udělali histogram z křivek contanga konkrétního spreadu nebo poměrů full carry, do výpočtu bychom zahrnovali jak ceny spreadu rok do expirace, ale třeba i měsíc do expirace. Opět bychom tak porovnávali jablka s hruškami. Protože například spread ZCN19-ZCZ18, který jsem letos zobchodovala, se chová úplně jinak rok před expirací a pár měsíců před expirací. Důvody jsem vysvětlovala podrobně v kurzu. Zjednodušeně řečeno, rok před expirací se jedná o kontrakty na komoditu, která vlastně ještě neexistuje a málo co jí může ovlivnit. Zatím co pár měsíců před expirací se jedná o vzrostlou plodinu, na kterou má velký vliv počasí a další věci.

Proto na SpreadCharts najdete histogram pouze z contanga kontinuálních kontraktů a nikoliv z contanga konkrétního spreadu nebo poměrových grafů full carry. Pouze u kontinuálních kontraktů je zachována podmínka přibližně konstantní doby do expirace.