Jak řídím bear spready na kukuřici

V minulém článku jsem Vám prozradila můj postup při výběru bear spreadu na kukuřici, z kterého jsem sklidila příjemných $240. Mnozí jste se mě ptali, proč jsem vstupovala pouze s jedním kontraktem. Vždyť můj risk management mi přece musel dovolit alespoň dva kontrakty.

To máte naprostou pravdu. S ohledem na moji nastavenou alokaci tu určitě ještě byl prostor pro další kontrakty. Ale podívejte se se mnou ještě jednou na spread a všimněte si mého vstupu na 9 centech. Spread procházel silnou korekcí a nebylo vůbec jasné, zda už dojde k obratu.

Je určitě lehké hodnotit graf zpětně. Jak se říká – „po bitvě je každý generál“. Ale kdo obchoduje reálně, tak se mnou bude souhlasit, že tak jednoduché to není a je velmi důležité počítat s každou možností. Ano, mohla jsem vstoupit přímo se třemi kontrakty a radovat se z trojnásobného zisku. Ale klidně se mohlo stát, že by korekce pokračovala a spread by klesl až na 6 centů. Určitě by byla veliká škoda nevyužít lepších cen.

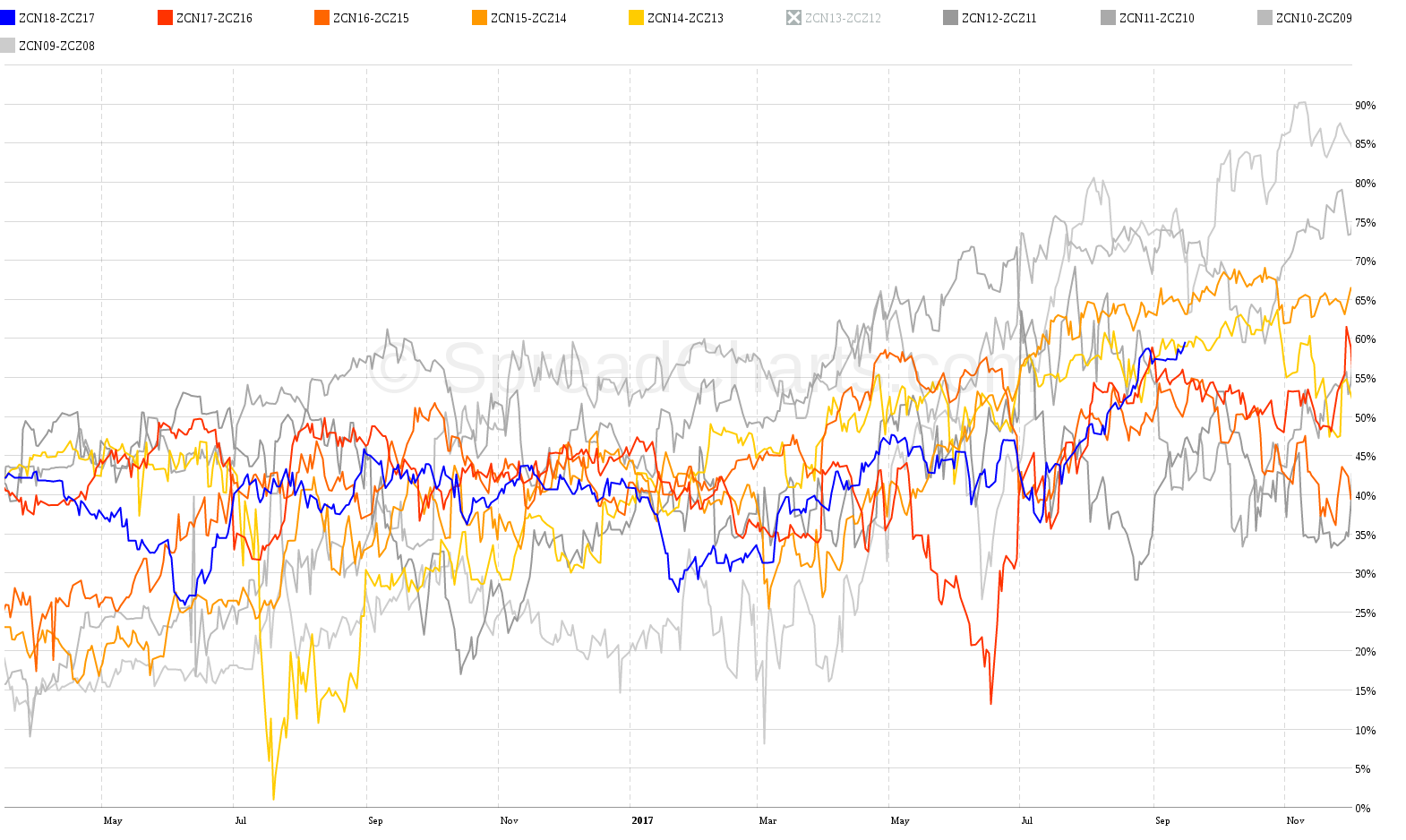

U tohoto spreadu je také velmi důležité uvědomit si ještě jednu věc – očekávaný potenciál růstu. A ten tady není moc velký. Stačí se podívat například na graf full carry. Růst není tak výrazný a ke konci má spread tendenci hýbat se spíše do strany.

Někdo by se teď možná zeptal, proč takové spready vůbec obchodovat? Vyplatí se riskovat na korekci a přitom očekávat jen omezený zisk? Je pravda, že někteří obchodníci tento spread dokonce neobchodují, protože pro ně není moc zajímavý. Namísto toho vezmou například rizikovější intermarket spread. Ale na druhé straně je u tohoto typu bear spreadu obrovskou výhodou vysoká úspěšnost.

Vtip je ve správném budování pozice. Malý prostor pro růst vede k nutnosti vstupovat do pozice na co nejnižších cenách, tzn. ideálně na korekcích, podobně jako jsem vstupovala já. A pokud se podaří vstoupit na dobrých cenách, tak je potom i RRR velmi zajímavé. Určitě zde nemá smysl spekulovat na proražení nějaké rezistence. Proč? Protože velkou část pohybu máme v takém případě již za sebou a očekávané RRR je potom mnohem horší.

Nevýhodou při vstupech na korekcích je, že netušíme, kdy skončí. Proto se mi osvědčilo pozici budovat postupně na nižších cenách s očekáváním dalšího poklesu. U tohoto spreadu jsem měla konkrétně nastavené tři příkazy na 9, 8 a 6 centech. Nakonec se mi podařilo vstoupit jenom s jedním kontraktem, ale vůbec mě to nemrzí. Obchodník má totiž určitě větší radost z malé ziskové pozice než z velké ztráty.

Všechny typy spreadů mají své výhody i nevýhody. Dnes jsem vám prozradila jeden z nich, který já osobně moc ráda obchoduji, protože je často úspěšný. A přestože mi nevydělá tolik, jako třeba bull spready, dlouhodobě mi přináší stabilní zisky. Na moji výšku účtu jsou prostě ideální.

Ale to neznamená, že si podobný typ spreadu nemůže vybrat i obchodník s vyšším účtem, který má zájem o vyšší zisky. Stačí si vybrat například širší spread Červenec-Prosinec, kde se sice podstupuje vyšší riziko, ale výsledný zisk je také vyšší.

Podívejme se na tento spread. Kdyby obchodník vstupoval a vystupoval podobně jako já (naznačeno zelenými úsečkami), jeho zisk by byl cca $450, což je téměř dvojnásobek oproti mně. Pokud to obchodníkovi systém dovolí, může rovnou vstupovat s více kontrakty a zisk by byl ještě vyšší. Na komoditních spreadech je výborné, že máme mnoho možností jak danou příležitost zobchodovat.