Komoditní spready: Nejčastější dotazy na moje postupy

Po odvysílaní webinářů jsem od vás dostala množství dotazů na podrobnosti týkající se mých postupů, mého obchodního systému, atd. A za to jsem moc ráda, protože mě tím inspirujete při psaní dalších článků 🙂 Dnes se pokusím odpovědět na ty nejčastější dotazy.

Podle čeho si vybírám konkrétní kombinace kontraktů při sestavení spreadů?

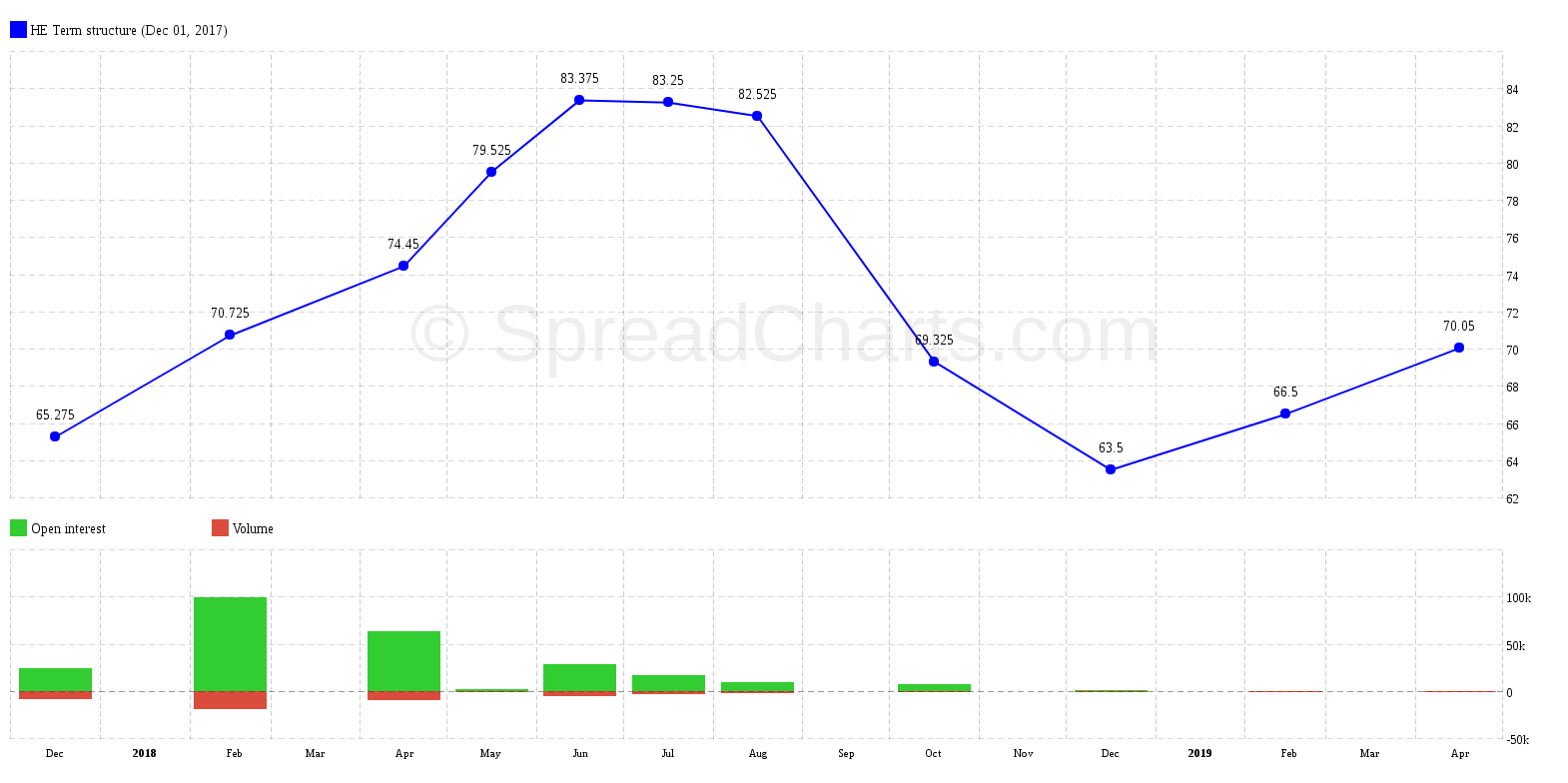

Zde mi velmi pomáhá struktura trhu. Protože díky ní dokážu zjistit, které kombinace kontraktů jsou vhodné pro bear spready, a které pro bull spready. Typickým příkladem jsou lean hogs (vepřové). Term structure je zde hodně divoká, ale díky tomu nám krásně pomáhá sestavit spready. Je ale nutné upozornit, že term structure zobrazuje strukturu trhu v určitém okamžiku. Třeba zítra by mohla struktura trhu vypadat zcela jinak. Proto je dobré porovnat aktuální term structure s minulostí, abychom zjistili, zda se teď trh nenachází v nějaké výjimečné fázi. Aplikace SpreadCharts.com, kterou používám, zobrazení term structure v minulosti umožňuje, což je skvělé.

Term structure u lean hogs vypadá poslední měsíce velmi podobně, nejdražší měsíce jsou většinou ty letní. Hlavním důvodem je grilovací sezóna, která zvyšuje poptávku po mase. Plus jsme v tomto období už poměrně daleko od hlavních zimních porážek, které na trh přináší nejvíc nabídky.

Na první pohled je vidět, že si bear spready budeme sestavovat z expirací od prosince do června. Důvodem je contango, které se zde většinou vyskytuje, a které je v případe bear spreadů na naší straně. Samozřejmě budeme u této strategie nakupovat kontrakt se vzdálenější expirací a prodávat kontrakt s bližší expirací.

Riziko na míru?

Ano, u spreadů je výborné, že si dokážeme ušít riziko doslova na míru. Spread je totiž kombinace kontraktů, takže máme více možností. Můžeme si zvolit užší spread, kde bývá zpravidla nižší riziko. U zmíněných lean hogs si můžeme vybrat třeba spread červen-květen. Nebo si můžeme zvolit širší spread například červen-duben (můj oblíbený HEM-HEJ spread 🙂 ). U širšího spreadu je ale většinou i vyšší riziko.

Obchodník si tak může díky tomu zvolit ten správný spread na míru, čímž mám samozřejmě na mysli velikost účtu a toleranci k riziku.

Jak stanovuji extrémy u křivek COT indikátorů?

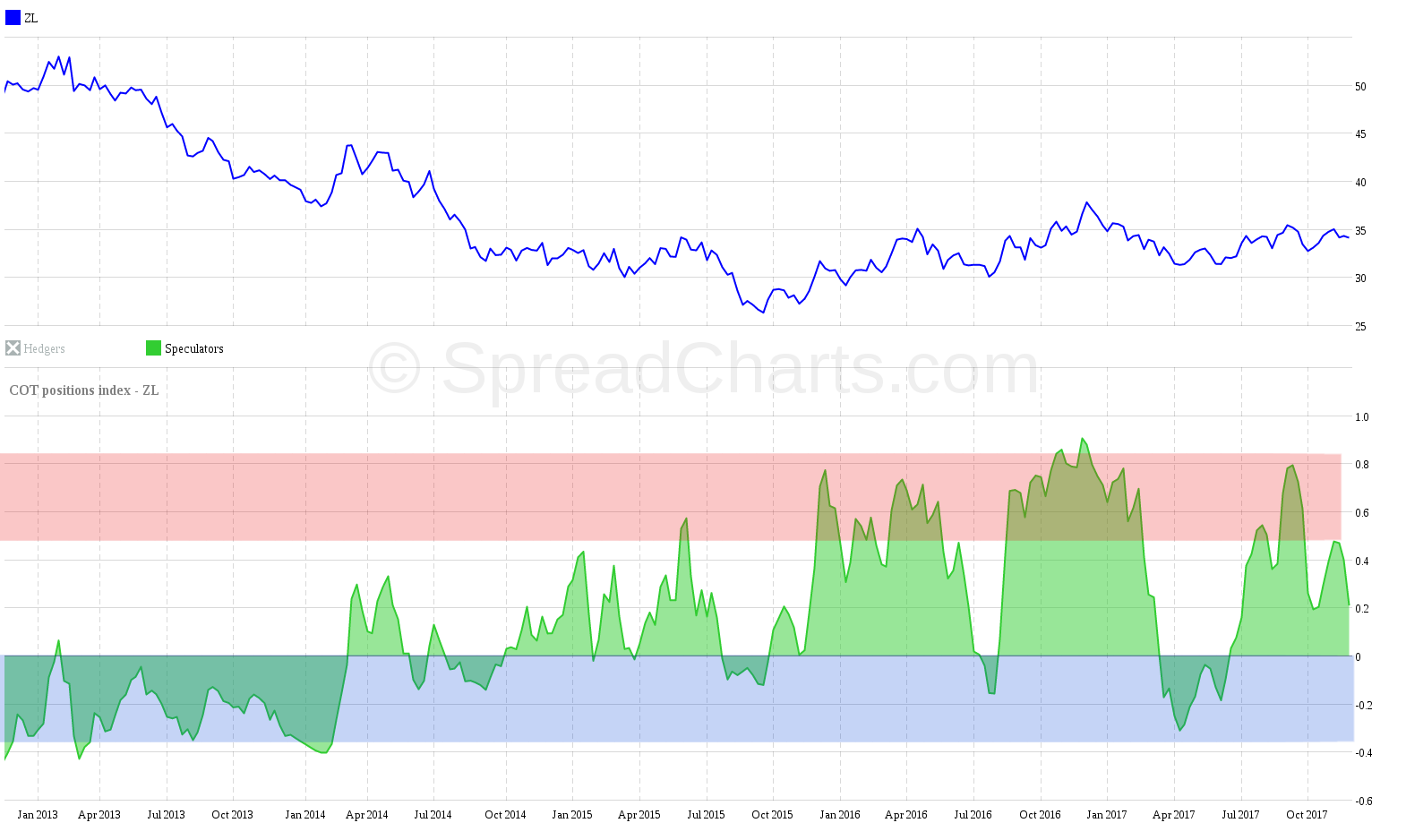

Na tohle se nedá jen tak jednoduše odpovědět. COT je velmi specifická analýza, která může být u různých komodit využita trochu jinak. Jestli sledujete moje Spreadové reporty, tak jste si jistě všimli, že často považuji aktuální sentiment na trhu za příznivý i v případech, kdy křivka COT indikátoru není úplně na maximu nebo na minimu. Často zmiňuji pojmy jako překoupené nebo přeprodané teritorium (viz. obrázek). Kromě toho COT indikátory navzájem často kombinuji a porovnávám reakce ceny na pohyby COTu v minulosti.

Červená oblast – překoupené teritorium

Modrá oblast – přeprodané teritorium

Co znamená contango histogram?

Tohle byl za poslední týden asi jeden z nejčastějších dotazů. Často histogram ukazuji ve spreadové skupině na facebooku nebo v článcích a rozumím tomu, že na první pohled se může zdát velmi komplikovaný. Opak je ale pravdou. Nebudu se dnes ale o něm rozepisovat, protože histogram plánuji zařadit do mého seriálu o komoditních spreadech. Jednou jsem ho již ale podrobně vysvětlila ZDE.

K tomu jenom přidám, že na histogramu nepředstavují jednotlivé kombinace F1, F2,… pořád ty samé expirační měsíce. Jak jde čas, kontrakty postupně expirují a pořadí F1, F2, … se postupně mění.

Kde se dozvědět více informací?

Není moc jednoduché vysvětlit všechno podrobně v článcích. Kdo by ale měl vážnější zájem o spready a o mé postupy, velmi podrobně je vysvětluji ve videolekcích.

K tomu jenom připomenu, že do pátku ještě stále platí speciální balíčky, které jsem pro vás připravila. Jedním z nich je také kompletní roční mentoring 🙂 Dozvíte se od A do Z, jak komoditní spready analyzovat, jak pracovat s COT atd. Zkrátka vše, co potřebujete znát k úspěšnému obchodování komoditních spreadů.

Více informací najdete ZDE.

Přeji všem pohodový adventní čas 🙂