Sója: nastal už čas na bull spready?

Říjnový WASDE report (12.10. 2017) nejvíc zahýbal sójou a sójovým šrotem. Sójový front kontrakt v den vydání reportu vzrostl o téměř 3%, čímž se přiblížil k velmi důležité klesající trendline a zároveň k silné psychologické bariéře na $10.

Na první pohled je vidět, proč je aktuální rezistence tak důležitá. Pokud totiž cena sóji dokáže prolomit tuto silnou bariéru, dojde zároveň k přerušení dlouhodobého downtrendu, ve kterém se komodita pohybuje již 5 let!

Je trh dostatečně silný na breakout?

Jak je vidět z grafu, na trhu nastala po vydání posledního WASDE reportu mírná panika. Stojí za tím tři hlavní změny oproti předchozímu vydání:

- Snížení odhadovaného výnosu na akr z 49.9 na 49.5 bušlů (USA)

- Pokles odhadovaných konečných zásob z 475 na 430 mil. bušlů (USA)

- Pokles odhadovaných celosvětových konečných zásob z 97.53 na 96.05 mil. tun

Přestože šly odhady dolů, sóji je stále hodně. Svědčí o tom dvě věty přímo z WASDE reportu:

„With use projections unchanged, ending stocks are projected at 430 million bushels. If realized, ending stocks relative to use would be the highest since 2006/07.“

To znamená, že pokud se poptávka po sóji výrazněji nezmění, budeme svědky rekordních zásob. Takže když to shrnu, poslední WASDE report vyzněl sice jako „bullish“, jeho vliv ale vnímám spíše krátkodobě. Dlouhodobě zatím fundamentální analýza naznačuje velké zásoby a tedy menší pravděpodobnost růstu ceny.

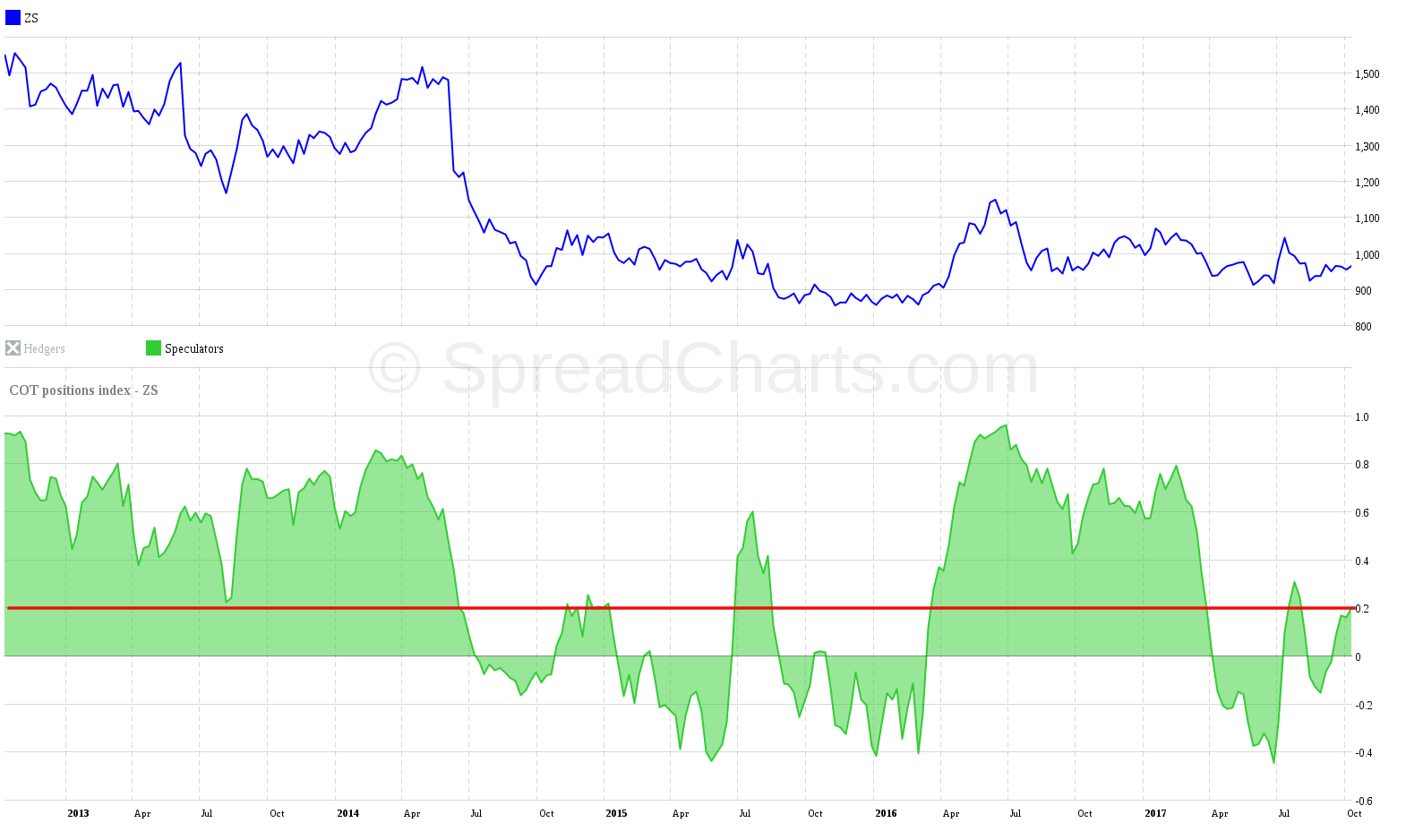

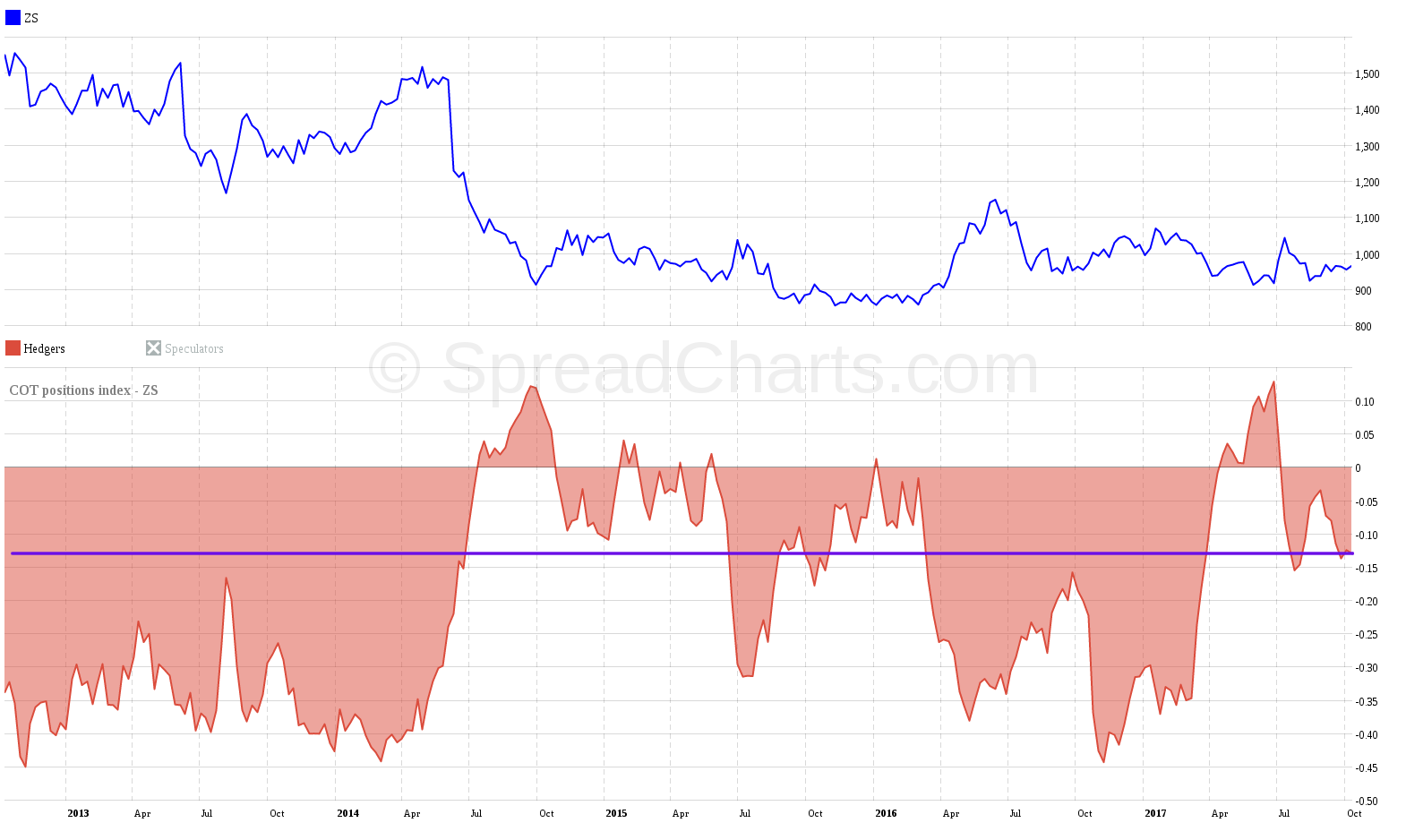

COT analýza

Na druhé straně COT analýza, která odráží náladu dvou nejdůležitějších skupin účastníků trhu (velkých spekulantů a zajišťovatelů), je pro cenu mírně pozitivní. Aktuální hodnoty COT indexu pozic se nachází spíše v přeprodaném teritoriu. O extrémní vyhrocenost se ale zatím nejedná.

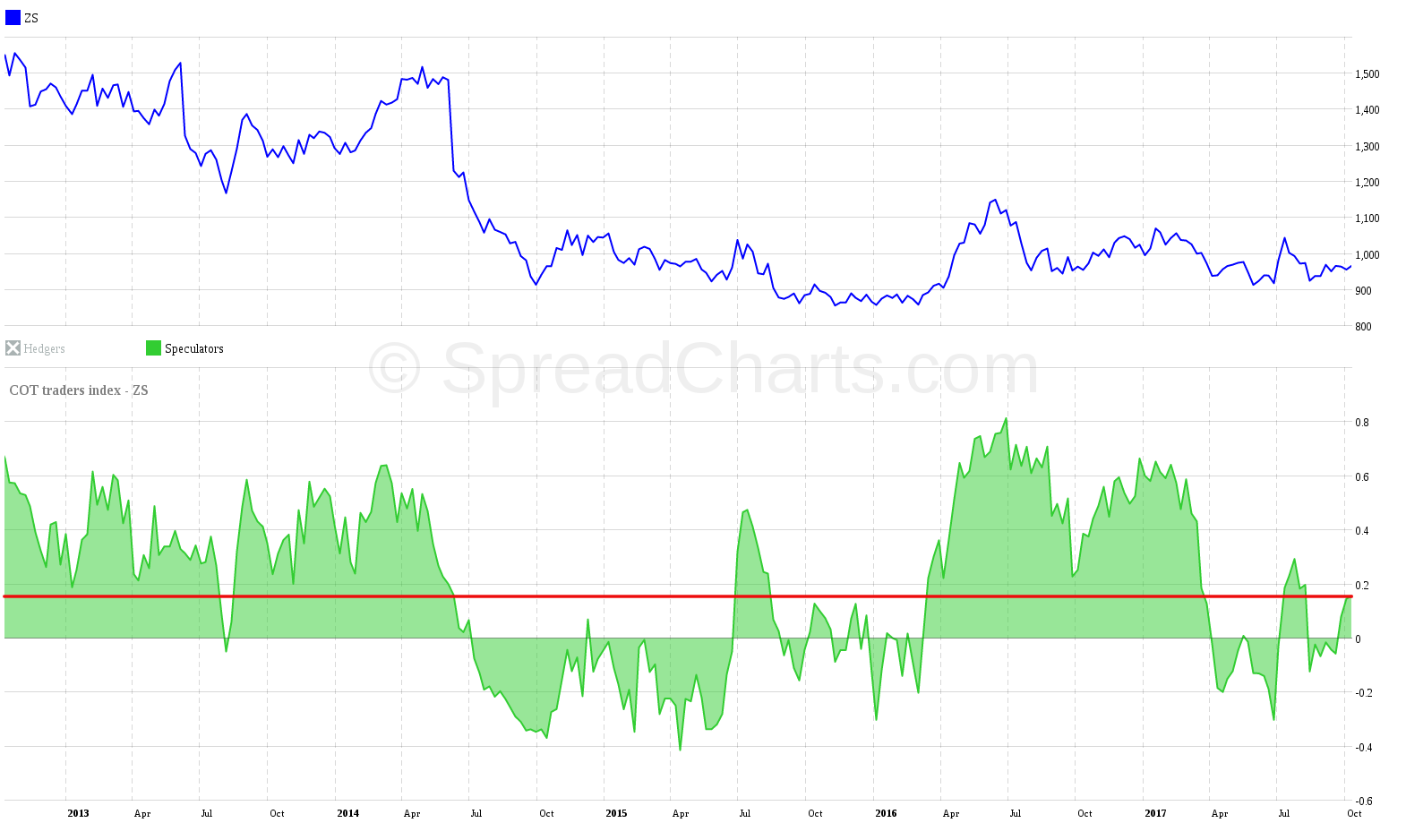

Jestli sledujete mé Spreadové reporty, tak víte, že se dívám také na další COT indikátory jako například traders index. U sóji je teď zajímavá skupina velkých spekulantů, protože jejich index je na první pohled poměrně nízko.

Bull spready

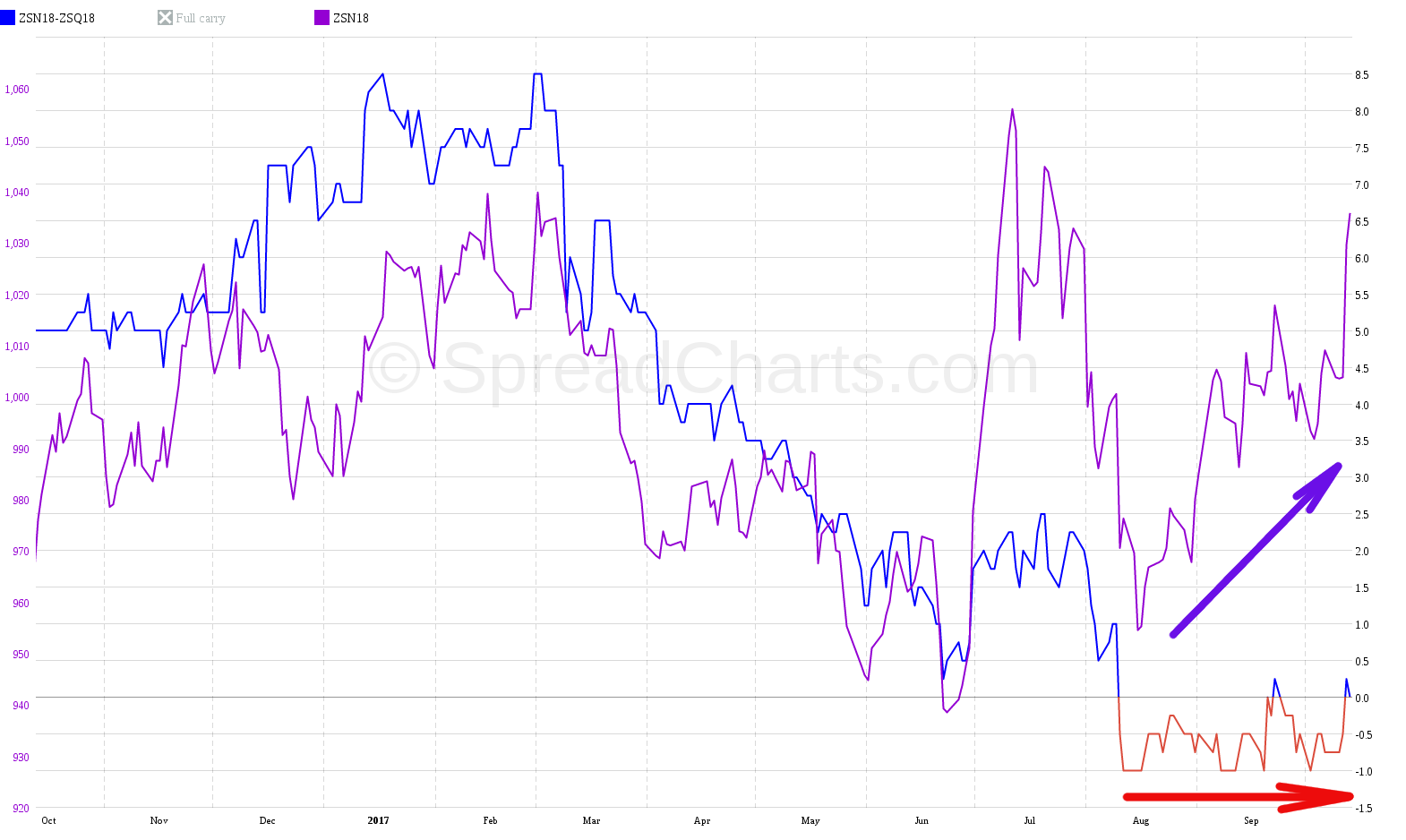

Spreadoví obchodníci vědí, že se na sóji obchoduji bull spready. Jde o strategii, kdy spekuluji na růst podkladové komodity prostřednictvím změny struktury trhu. Osobně nejraději obchoduji spreadovou kombinaci červenec-srpen, ale velmi oblíbený je také spread červenec-listopad, který zahrnuje dvě sklizně. Je tedy více rizikový v porovnání s první možností.

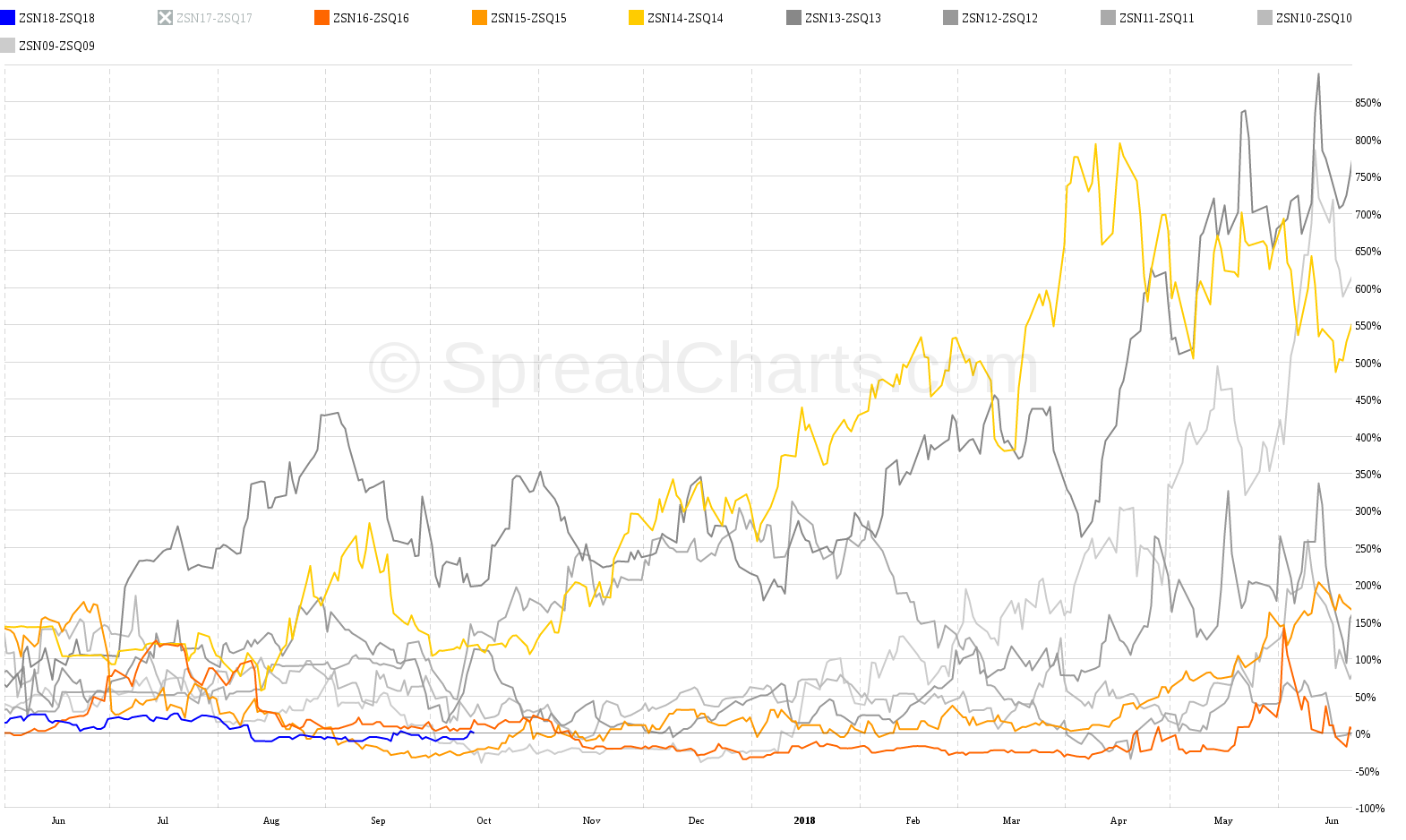

Zatím ale do pozice vstoupit neplánuji. Jedním z důvodů je COT analýza, která ještě nenaznačuje takový stav trhu, který bych chtěla vidět (hodnoty COT indexu u obou skupin blíž k nule). Dalším důvodem je chování spreadu. Mnou sledovaný spread ZSN18-ZSQ18 se pohybuje do strany i přes výraznější růst podkladu a nedokáže se překlopit do backwardation.

Přesvědčivější bude přechod trhu mezi těmito kontrakty do backwardation. Historicky se totiž ukazuje, že spread má lepší úspěšnost, jestli se dokáže dlouhodoběji udržet právě v tomto stavu. Toho si můžeme všimnou v analýze full carry. Nádherné uptrendy nebo prudké rally se většinou spojují s lety, kdy se spread udržel nad nulou, tzn. v backwardation.