Spekulanti vs. zajišťovatelé na plynu: Kdo má pravdu?

V poslední době dostávám množství dotazů ohledně plynu. Některé bear spready jsou totiž velmi lákavé kvůli velmi příznivé sezonalitě. Je tu ale jeden háček – COT analýza. Obě skupiny účastníků trhu naznačují rozdílný sentiment. Proto jsou někteří obchodníci zmatení. Které skupině účastníku trhu máme vlastně věřit? Dnes v krátkosti prozradím můj pohled na věc a jakou strategii jsem zvolila já.

Cenový vývoj plynu

Na začátku se jenom v krátkosti podívejme na technickou analýzu. Cena se pohybuje více méně do strany již několik měsíců. Tento pohyb má své opodstatnění. Je zde několik různých faktorů, které na cenu působí směrem nahoru nebo dolů. Například rekordní produkce drží cenu pod tlakem. Na druhé straně deficit zásob po silné zimě je pro cenu pozitivní. Krátkodobě trh povzbuzuje také nadprůměrně teplé počasí v USA, které momentálně poměrně brzy zvyšuje poptávku po plynu v elektrárnách z důvodu provozu klimatizací.

COT analýza

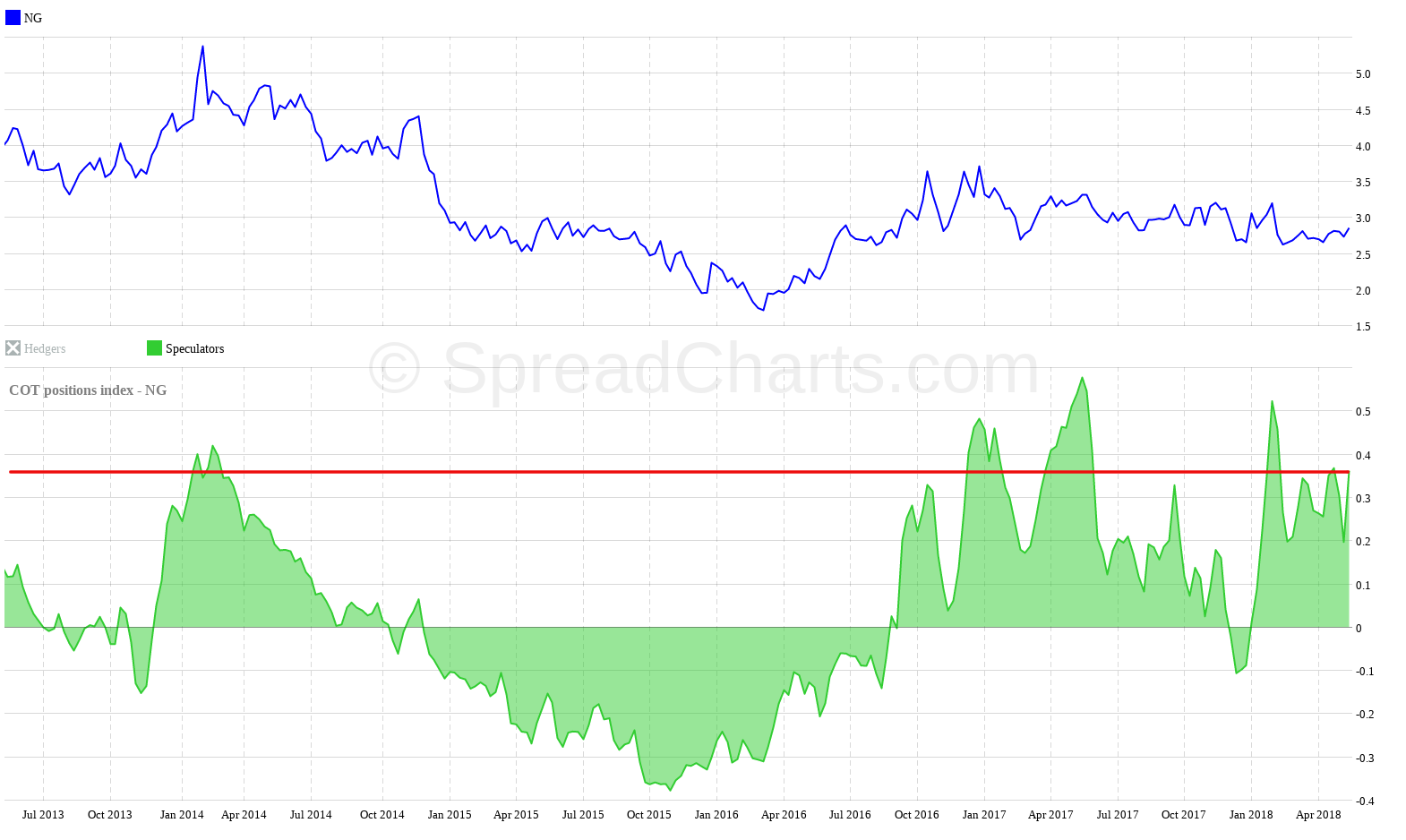

Teď se podívejme na důležitou analýzu sentimentu. Zde ale narážíme na jednu velmi zvláštní věc. Většinou nám obě skupiny (velcí spekulanti i zajišťovatelé) naznačují velmi podobný stav trhu. U plynu je to teď ale jiné. Spekulativní long pozice jsou na první pohled zvýšené. Tohle chování je obecně pro cenu komodity do budoucna negativní a naznačuje blízkost lokálního maxima.

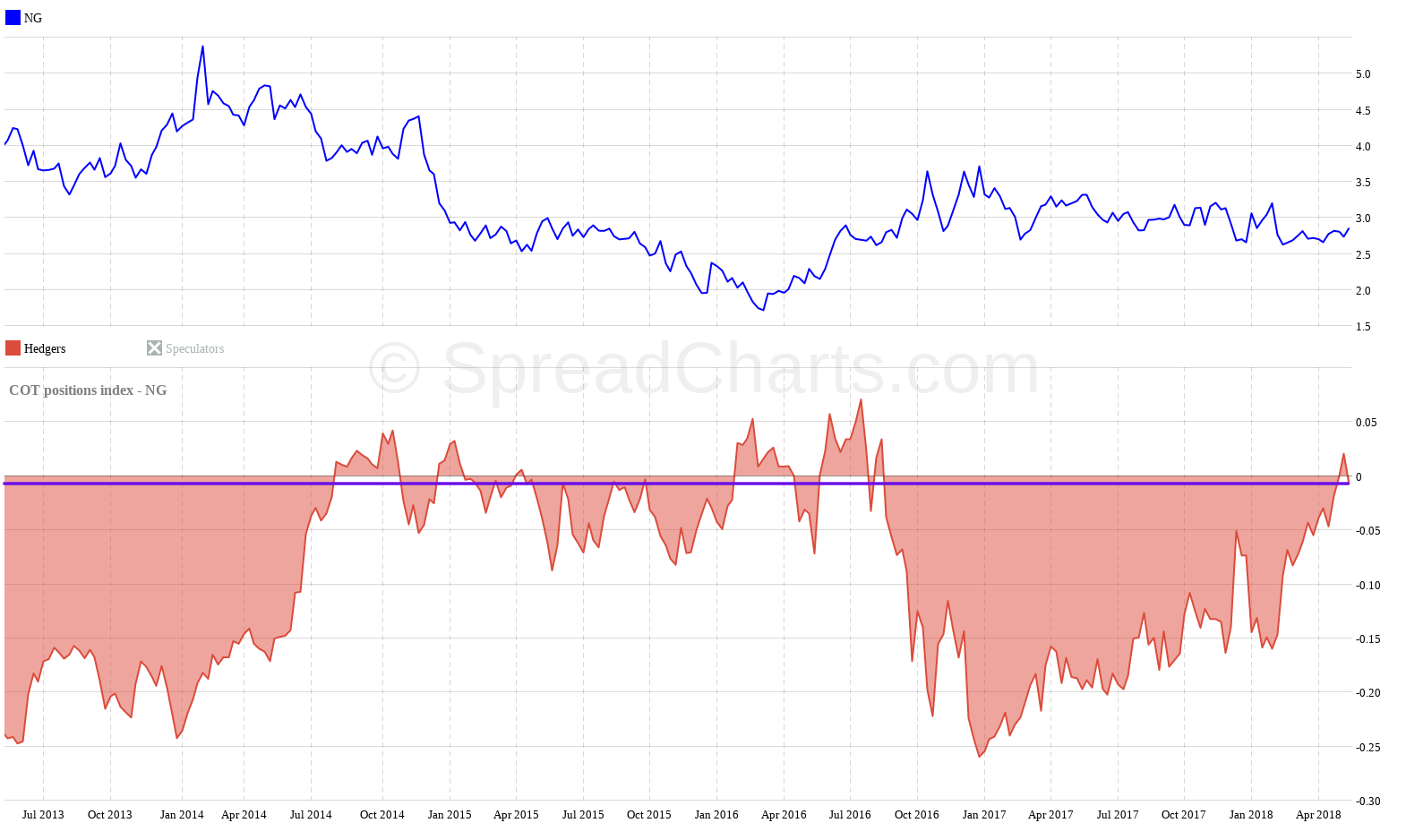

Na druhé straně, skupina zajišťovatelů se na aktuálních cenách sotva zajišťuje. Rozdíl jejich long a short pozic je přibližně nulový a v porovnání s podobnými situacemi v minulosti je to pro cenu naopak příznivé. Vetšinou totiž tento stav znamená, že na současných cenách se producentům nevyplatí zajišťovat a zpracovatelům se naopak vyplatí nakupovat. Zpravidla to vyjadřuje očekávání vyšších cen. To je přesně opačný závěr, než v případě skupiny velkých spekulantů.

Komu tedy věřit a proč vznikl tento nesoulad?

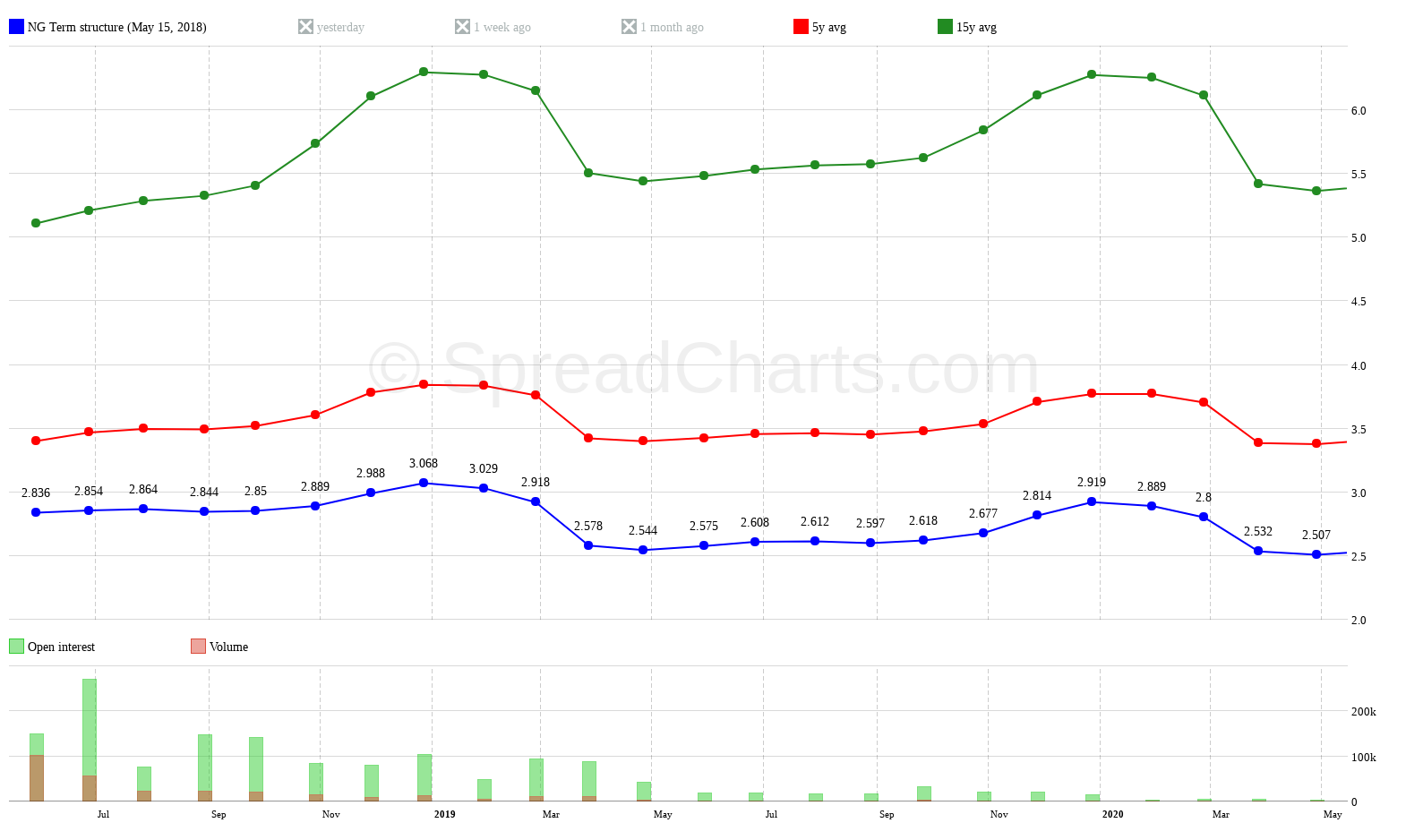

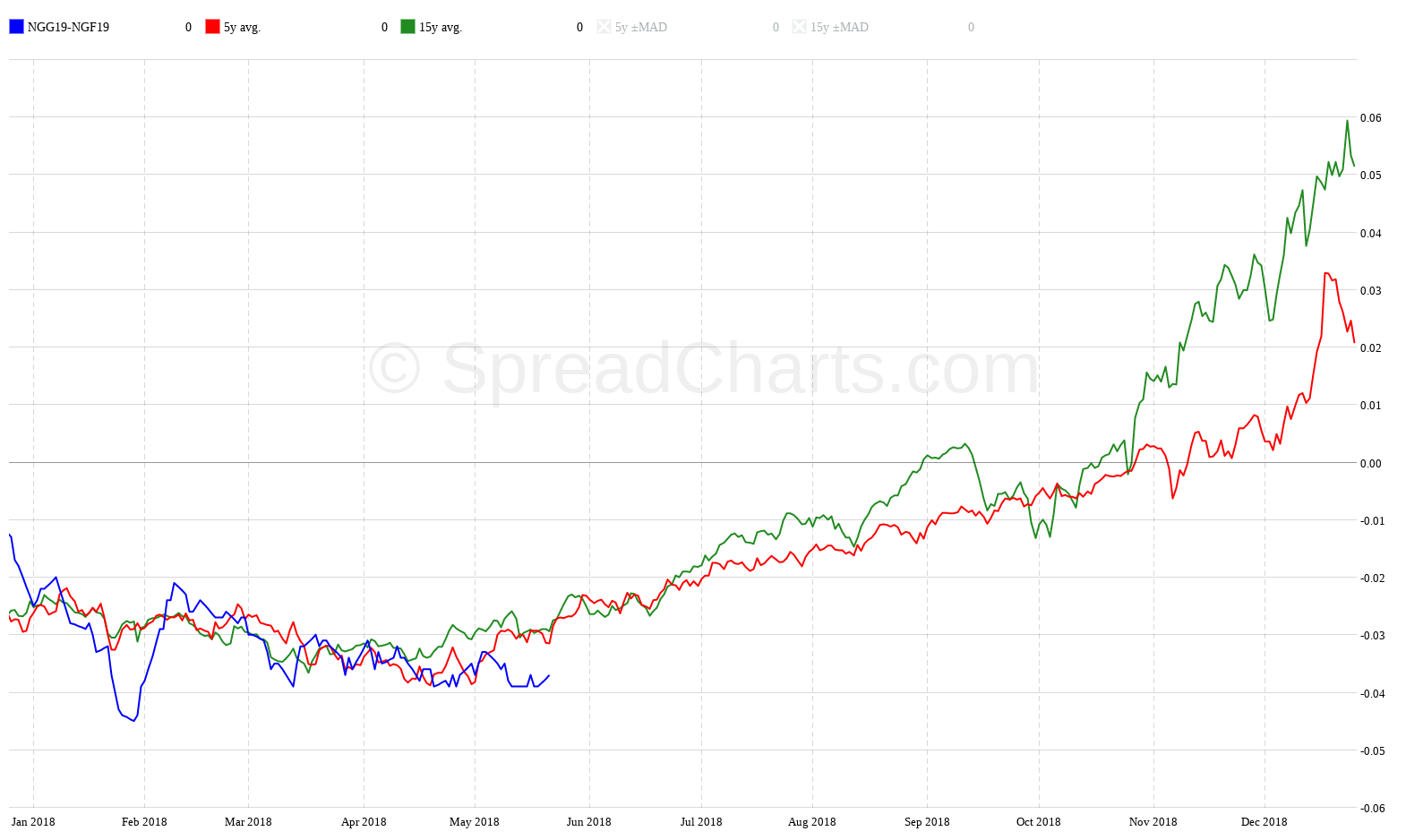

Je samozřejmě těžké odpovědět na tuhle otázku s jistotou. Ale přece jenom mám jednu teorii, která by tohle chování trhu mohla vysvětlovat. Pomůžeme si přitom analýzou struktury trhu, kterou si vizualizujeme pomocí term structure. Modrá křivka představuje aktuální trh, červená křivka 5-letý průměr a zelená křivka 15-letý průměr.

Aktuální křivka se očividně nachází pod oběma průměry. Ceny plynu jsou napříč term structure velmi nízké v porovnání s minulostí. Z tohoto porovnání ale nemůžeme dělat závěry, že plyn je nyní podhodnocený. Do úvahy totiž musíme brát také nižší produkční náklady, úrokové sazby a další změny na trhu v průběhu let. I přesto ale považuji cenu plynu pod $2.5 pro producenty za nerentabilní. Jednoduše řečeno, nevyplatí se investovat do budoucí produkce pod touto cenou.

Druhá velmi důležitá věc je tvar term structure. Křivka je plochá obzvláště v porovnání s 15-letým průměrem. Plochost začátku křivky v tomto období je poměrně normální jev. Větším problémem je ale vzdálenější term structure, konkrétně mám na mysli zimní měsíce. V porovnání s nejbližšími expiracemi nejsou ceny o moc vyšší.

A zde se již dostávám k možné příčině toho, co vidíme na COT pozicích. Nízká zajišťovací aktivita producentů pravděpodobně odráží jednak příliš nízké ceny plynu a hlavně nezájem o hedging i na vzdálenějších měsících (velmi plochá term structure). Trh producentům nyní nenabízí dobré ceny ani pro zimní měsíce. Jednoduše se jim nevyplatí zajišťovat svou budoucí produkci na aktuálních cenách a trh považují za podhodnocený.

Proč tedy velcí spekulanti naznačují přesný opak? Jedním z důvodů mohou být zvýšená inflační očekávání, růst ceny ropy a dalších energií, což může vykreslovat plyn v očích investorů jako zajímavou levnou spekulaci. Svou roli také mohou hrát různé indexové fondy, které investují do širšího koše komodit. Myslím si ale, že tato strategie není úplné vhodná, protože americký plyn je do značné míry izolovaný od ostatních komodit a dokonce i od mezinárodního trhu s plynem. V každém případě toto by mohl být jeden z důvodů tak velkého přílivu spekulativního kapitálu.

Jaká je moje strategie?

Zajišťovatelé vidí trh s plynem jako velmi podhodnocený. Z velmi dlouhodobého pohledu mohou mít pravdu. Krátkodobě si ale myslím, že zvítězí vliv rekordní produkce a ceny plynu tak budou i nadále pod tlakem. Proto očekávám, že cena plynu se bude v nejbližších měsících pohybovat v širokém rozpětí $2.5 – $3.0. Střednědobě s tímto scénářem může zamíchat pouze počasí, především silně nadprůměrné teploty v průběhu léta.

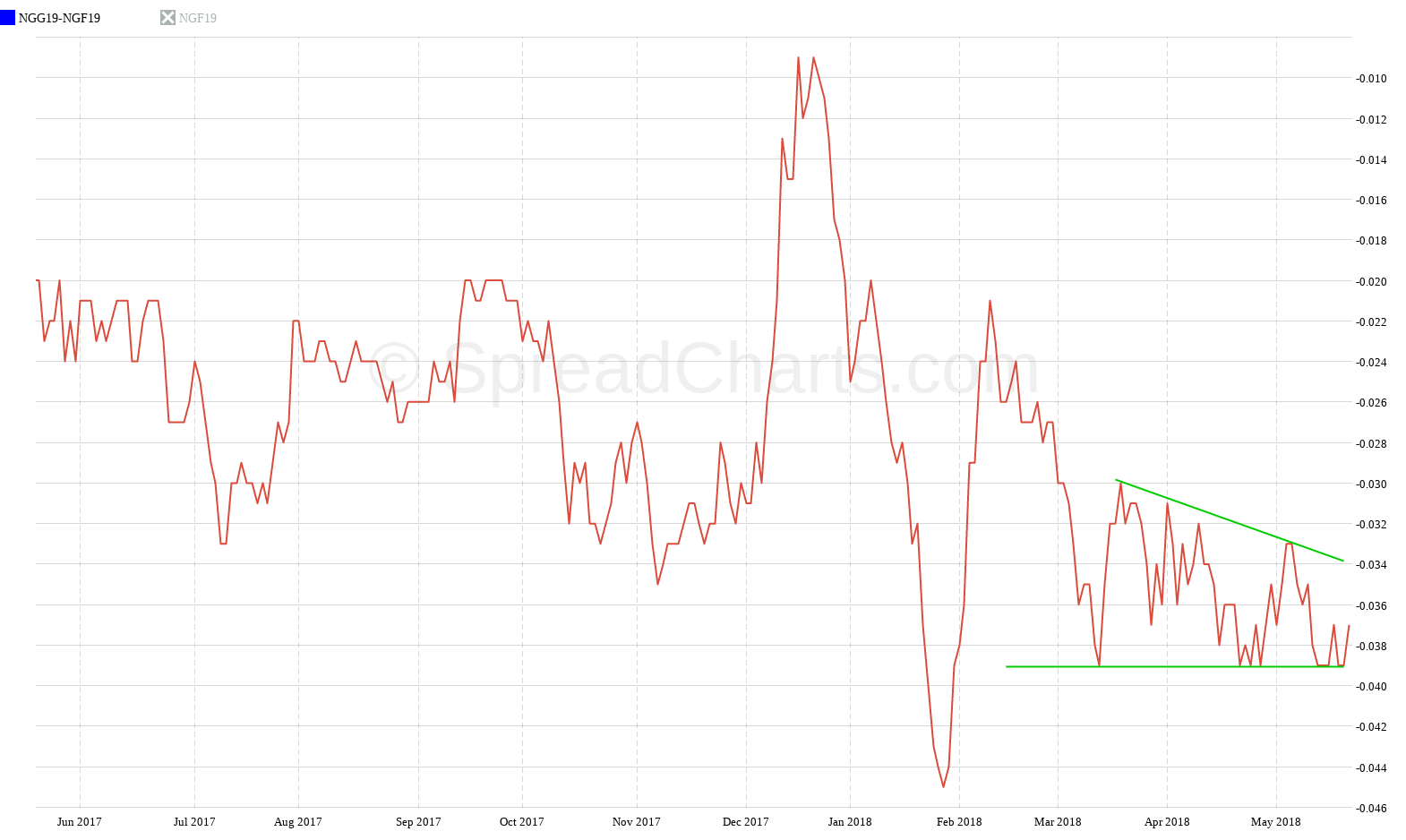

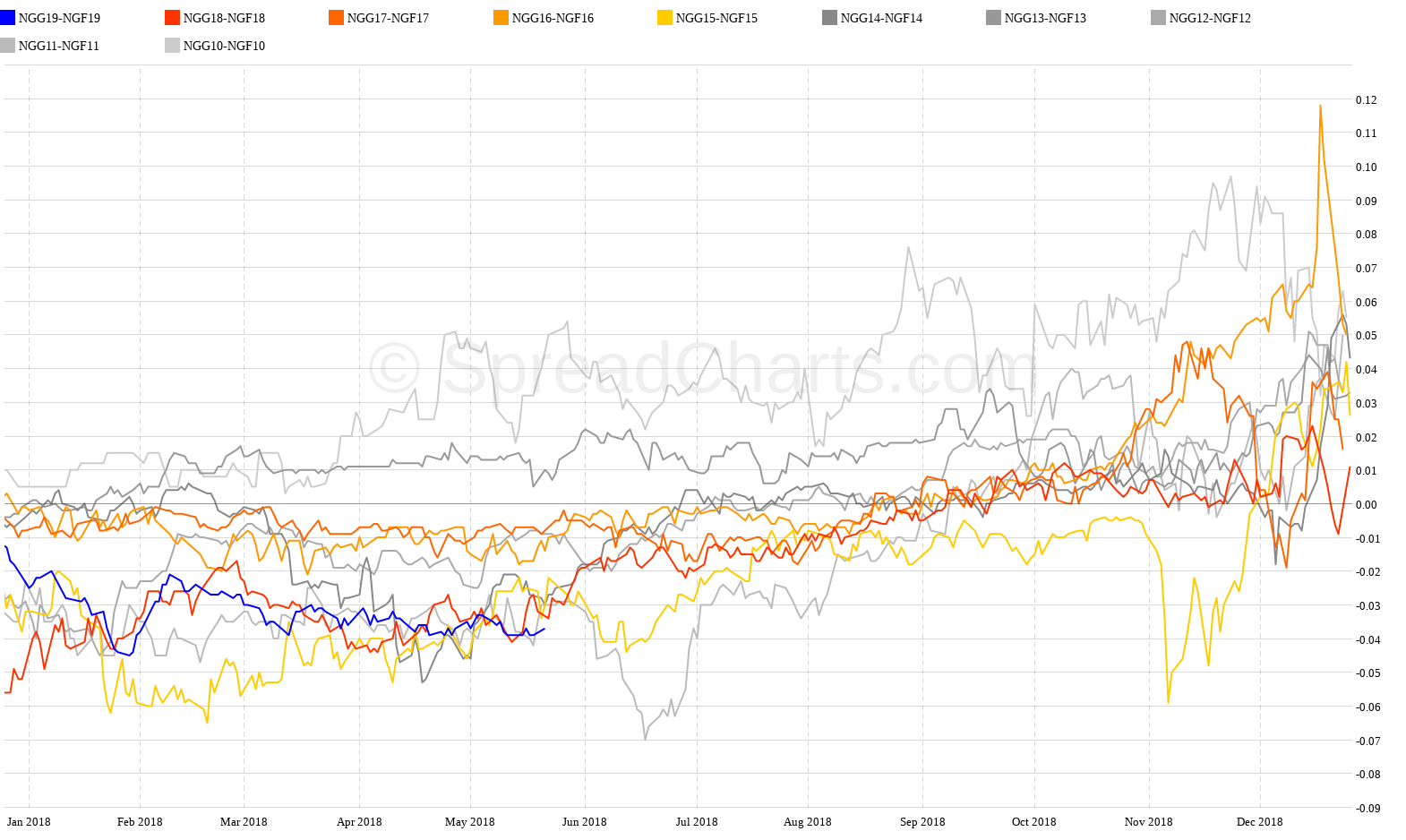

Moje strategie je proto jasná – vzdálenější bear spready. Pokud totiž trh setrvá v pohybu do strany a silná produkce udrží trh v contangu, bear spready by měly růst. Konkrétně jsem si vybrala vzdálenější spread NGG19-NGF19. Situaci na plynu a také analýzu tohoto spreadu jsem velmi podrobně rozebrala i v posledním Spreadovém reportu.