Znáte unikátní analýzu skladovacích nákladů?

V minulých dvou článcích jsem se věnovala příležitosti na pšenici. Kromě toho jsem vám prozradila můj postup při filtrování správných kombinací spreadů. Dnes se ještě chvíli u pšenici zdržím a ukážu vám další užitečnou věc. Půjde o způsob, jak svůj obchodní systém ještě více vylepšit.

Již víte, že jsem si k zobchodování vybrala spread září-červenec 2019 (ZWU19-ZWN19). Jedná se o méně rizikový spread v rámci jedné sklizně. Jak můžete vidět na grafu, zatím si vede dobře. Vstupovala jsem začátkem srpna a podařil se mi perfektní vstup na 5 centech. Tuto cenu v příslušném období na grafu nenajdete, protože trh zavřel ten den mnohem výš. Podařilo se mi využít krátkého intradenního zákmitu z důvodu zveřejněné fundamentální zprávy.

Podle mě má spread zatím i nadále dobré vyhlídky. Analýzy, které jsem popisovala v článku Nová příležitost na pšenici, se v zásadě nezměnily. Je tu ale ještě jedna skvělá věc, kterou jsem zatím nezmínila – analýza skladovacích nákladů, kterou využívám u zrnin. Jde o perfektní nástroj, který posouvá můj obchodní systém na úplně jinou úroveň. Dokáže mě totiž upozornit na výhodný vstup nebo do pozice nebo naopak výstup z pozice. Jednoduše řečeno, analýza mi pomáhá při valuaci spreadu.

Valuace spreadu

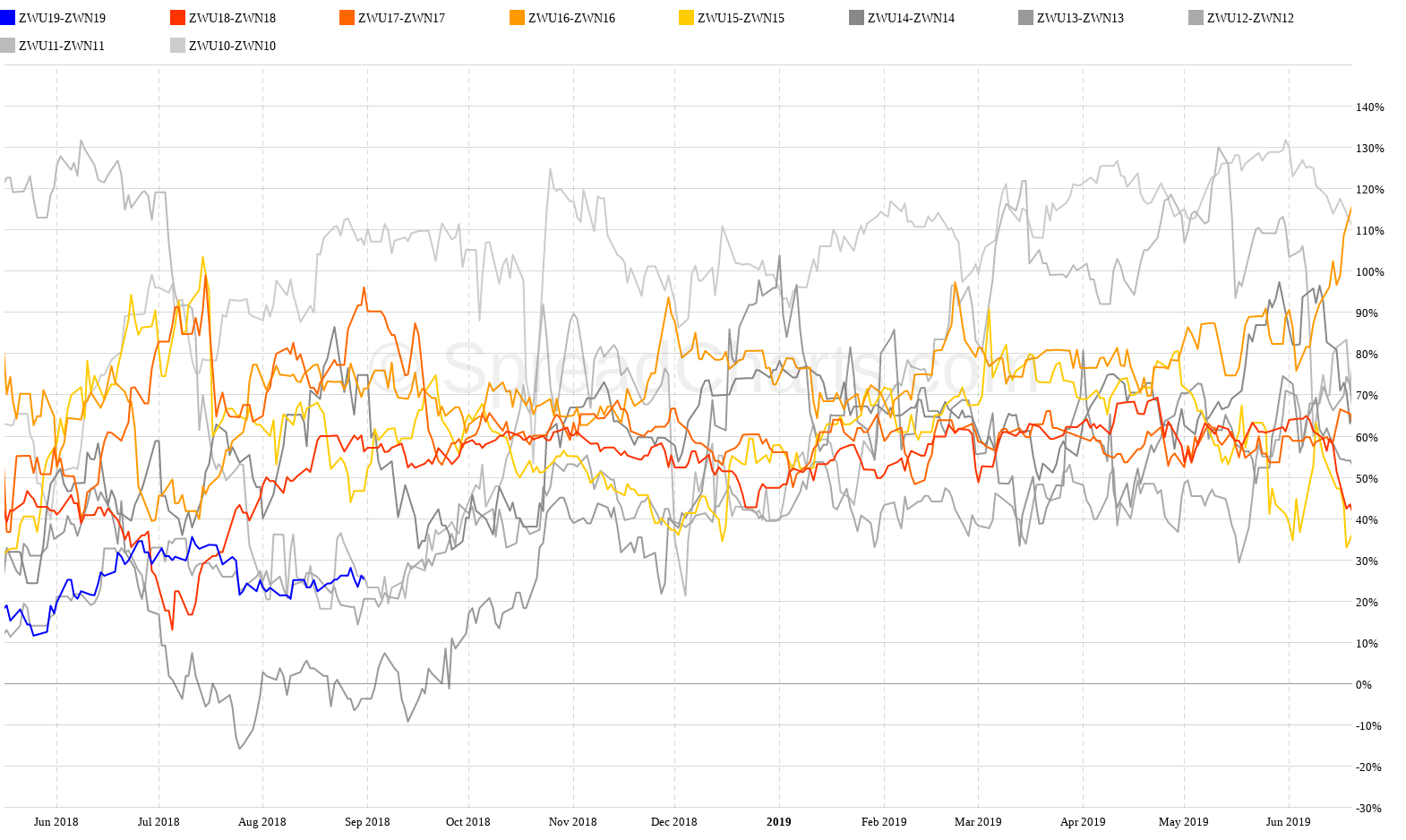

Podívejme se teď na mnou zobchodovaný spread. Na následujícím grafu můžete vidět poměr ceny spreadu a maximálně dosažitelných skladovacích nákladu (tj. full carry). Modrá křivka představuje můj spread a zbylé křivky pohyb spreadu v minulých letech.

Graf vypadá podobně jako analýza sezonality ceny spreadu. Oproti jednoduché sezonalitě alee dává mnohem větší smysl. Zohledňuje totiž dlouhodobé změny na trhu se zrninami, tj. měnící se produkční a další náklady na straně farmářů. Jde o eso v rukávu spreadového obchodníka.

Na předchozím grafu si můžeme okamžitě všimnou, že aktuální spread je ve srovnání s předchozími lety v tomto období nízko. Jednoduše řečeno, spread je levný. Navíc se mi povedlo nastoupit do pozice za ještě lepší cenu, někde kolem 15% z full carry. Výstup z pozice budu také řídit hlavně pomocí této analýzy. Například první konzervativní profit target si můžu nastavit na hladině kolem 60% z full carry. Téměř všechny předchozí léta se spread na tuto hladinu vyšplhal.

U pšenice můžou ale v průběhu držení pozice nastat nenadálé změny na trhu, které mohou ovlivnit valuaci spreadu. Pokud o nich obchodník neví a v pozici setrvá příliš dlouho, hrozí mu zbytečná ztráta nebo odevszdání průběžného zisku. Naštěstí je zde jednoduché řešení. Na SpreadCharts je totiž u pšenice k dispozici také analýza running average, podle které samotná burza rozhoduje o změně skladovacích sazeb. Je to další skvělý pomocník, s jehož pomocí lze průžně reagovat na fundamentální změny na trhu a přizpůsobit tomu řízení pozice.

V čem spočívá výhoda analýzy running average?

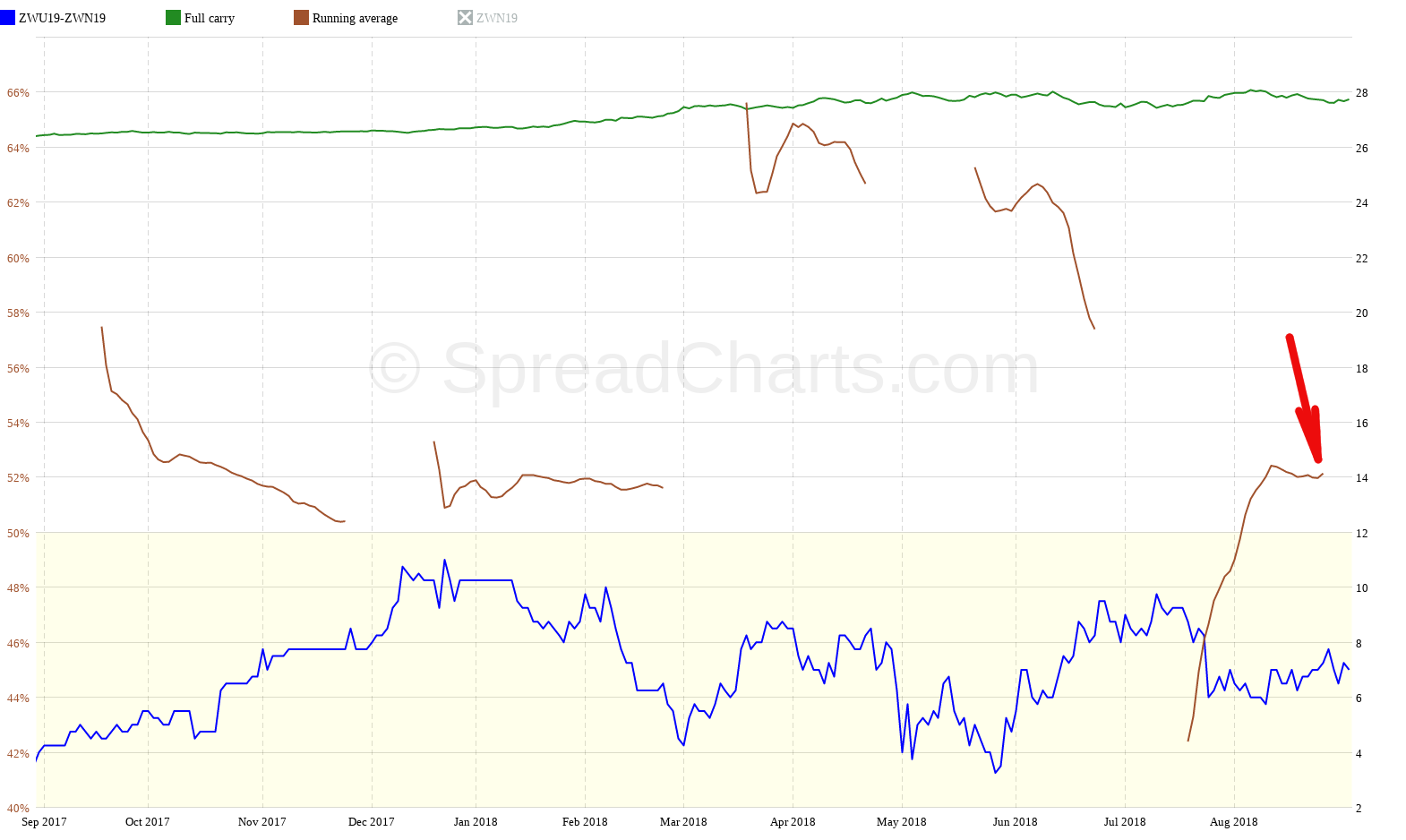

Analýza running average nám jednoduše našeptává, jestli dojde k skokové změně skladovacích sazeb nebo ne. A pokud ano, zda dojde k navýšení nebo naopak k poklesu sazeb a tím pádem i full carry. Tato informace je pro spreadové obchodníky velmi důležitá. Nebudu ale teoretizovat, podívejme se na konkrétní příklad u mého bear spreadu.

Running averages představují krátké hnědé křivky. Jejich délka je vždy přesně stanovena, nejedná se tedy o náhodu. Důležitý je sice celý vývoj křivek, ale nejdůležitější je jejich konec. Pokud křivka zakončí ve stanovený den nad 80%, v následujícím měsíci dojde k skokovému zvýšení skladovacích sazeb, čímž zároveň dojde k navýšení full carry (zelená křivka na grafu). Pokud je konec křivky pod 50%, dochází naopak k poklesu full carry.

Všimněte se konce poslední křivky, na který ukazuje šipka. Nachází se v neutrální oblasti mezi 50-80%. To znamená, že v příštím měsíci nedojde ke změně sazeb a tedy ani skokové změně full carry.

Co to pro nás jako spreadové obchodníky znamená?

Na bear spready obecně nebude vyvíjen žádný tlak směrem dolů. Pokud by totiž křivka zakončila pod 50% a full carry by kleslo, znamenalo by to laicky řečeno zmenšení prostoru pro růst bear spreadu.

Zároveň by došlo ke změně na valuaci spreadu. Jelikož by bylo full carry níž, spread by logicky představoval jeho větší podíl, stal by se proto dražším. To by mělo dopad na řízení pozice. Z důvodu drahého spreadu bych mohla z pozice vystoupit dřív. Pokud ale tyto informace máme předem, není se čeho obávat. Se vším tak můžeme počítat a naši strategii upravit, aby jsme případné riziko minimalizovali.

Problematiku full carry jsem dnes vysvětlila velmi zjednodušeně. Pokud ale máte ty správné nástroje, je použití této analýzy skutečně jednoduché. Mnohem podrobněji se tomu věnuji v nadstavbovém kurzu Carry trade. V něm vysvětluji, proč jsou skladovací náklady tak důležité, z čeho vychází analýza running average, jak se full carry počítá, atd.