Co je alfa a jak generovat alfu? (1/2)

Výnos investora se v dlouhodobém horizontu skládá ze 2 složek.

Tou první je alfa, která nám v podstatě říká, jaká je schopnost investora generovat výnos bez ohledu na příznivý vývoj trhů. Lze říci, že alfa tedy vyjadřuje míru umu investora. Druhou částí je beta, která říká, jak velká páka je při obchodování využita a jak rizikové instrumenty obchodujeme. V rámci ukazatele beta se tedy v podstatě investor rozhoduje, jak velké tržní riziko lze na sebe brát.

Ve fondu Charles Bridge je zisk generován prakticky výhradně z alfy, přičemž citlivost na pohyb trhů vykazujeme poměrně nízkou.

Alfu lze generovat mnoha přístupy – já se v tomto seriálu budu soustředit primárně na ty, které jsou mému obchodnímu přístupu nejbližší a které fond využívá na denní bázi.

Pojďme se nyní podívat na několik příkladů generování alfy:

1. CONTANGO

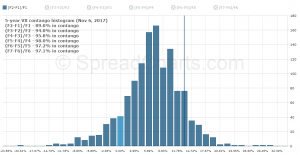

Contango nepochybně patří mezi jeden z nejoblíbenějších a nejpoužívanějších zdrojů výnosů. Contangu se budu věnovat velmi podrobně v následujících kapitolách, nicméně zde vysvětlím alespoň základní koncept, proč je právě contango oním zajímavým zdrojem zisku.

Contango je situace, kdy se spotová cena pohybuje níže, než ceny budoucích kontraktů k dodání (futures kontraktů). Pokud obchodujete komodity, contango představuje zjednodušeně náklady skladování. Pro ty z vás, kteří obchodují měny či dluhopisy, si lze contango přestavit jako pozitivní úrokové carry.

Níže termínová křivka pro VIX futures, trh je v contangu, což je pro období s nízkou mírou volatility typické.

Dalším příkladem může být trh s ropou – zatímco samotná ropa za posledních deset let prakticky nezměnila svou cenu (počátkem roku 2007 se cena pohybovala okolo 50-55 USD za barel, podobně jako dnes), na kontangu šlo za uvedené období vydělat okolo 80%, což přestavuje alfu ve výši 6% p.a.

Pokud je contango na daném instrumentu přítomno dlouhodobě, stává se z něj samostatný zdroj zisků – prakticky umožňuje na trhu vydělat, aniž by došlo ke změně ceny podkladového aktiva.

Z histogramu je patrné, že za posledních 5 let se trh VIX futures nacházel více než 90% času v contangu.

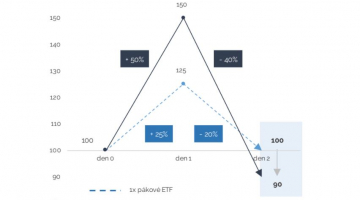

2. TRACKING ERROR

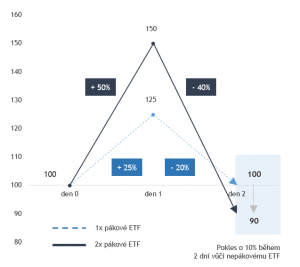

Tracking error není oficiální termín. Je to pojmenování, které jsme vyvinuli ve fondu Charles Bridge pro efekt rozpadu pákových ETF z titulu násobení denních změn ceny podkladového aktiva. Pro Vaši představu, jedná se o efekt, kdy například pokud podkladové aktivum první den vzroste z hodnoty 100 na hodnotu 125 a druhý den toto aktivum poklesne zpět na hodnotu 100, tak 2x pákový ETF instrument nejprve první den vzroste na hodnotu 150 a druhý den poklesne na hodnotu 90. Tento rozdíl (mezi hodnotou 100 a 90) označujeme právě pojmem tracking error. Jak je vidět, pokud pákový instrument shortujeme, opět nepotřebujeme změnu v podkladovém aktivu, abychom za 2 dny vygenerovali 10% alfu.

3. STATISTICKÁ ARBITRÁŽ

Některá aktiva mají poměrně solidní rozdělení pravděpodobnosti, v jakých hodnotách či rozptylu hodnot se budou v pohybovat. Je dokonce možné říci, s jakou pravděpodobností se na takových hodnotách budou obchodovat. Rovněž je někdy možné určit, že pohyb ceny aktiva A je statisticky abnormální vůči pohybu aktiva B. V takovýchto případech je možné buďto obchodovat samotné aktivum A, či obchodovat aktivum A v relaci k aktivu B. Na příkladu můžeme například uvést nákup akcií či dluhopisů firem těžících ropu a prodej futures kontraktů na ropu. U akcií či dluhopisů získáváme dividendy či kupóny, naopak u shortu ropy těžíme z contanga.

4. ODCHYLKA OD FUNDAMENTŮ

Různé třídy aktiv lze obchodovat podle různých fundamentů. U komodit platí zákony nabídky a poptávky, dluhopisové trhy by měly odrážet očekávané chování centrálních bank, růstu a inflace, akciové indexy pak odráží chování zisků, rizikových prémií a diskontních měr. U každého aktiva tak lze určit alespoň rámcové pásmo férové hodnoty, kde by se mělo aktivum pohybovat. Pokud dojde k náhlému výkyvu ceny mimo toto rovnovážné pásmo, aktivní investor by měl takovýto pohyb obchodovat s cílem uzavření pozice a vytvoření alfy při opětovném návratu ceny do rovnovážného pásma. Tradingem okolo rovnovážné hodnoty lze opět docílit určitý nadvýnos bez nutné dlouhodobé změny ceny podkladového aktiva.

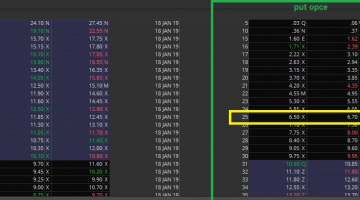

5. OPCE

Alfu lze výrazně tvořit i opčními strategiemi. Ať už se jedná o vypisování, či nákup opcí, při vhodně zvolené opční strategii lze vydělávat i při stagnaci podkladové ceny aktiva a tvořit tak určitý nadvýnos. Typické strategie jsou covered call strategie, iron condor strategie, prodávání put opcí, hedgovací strategie pomocí nákupu akcií a občasného nákupu put opcí při nízké volatilitě. V budoucích kapitolách si ukážeme, jaké opční strategie a na jakých instrumentech volíme.

6. TRANSAKČNÍ POPLATKY

V jedné z kapitol bych se rád zmínil i o vlivu transakčních poplatků na výkonnost investora. Čím frekventovanější obchodování investor aplikuje, tím je vliv poplatkové zátěže z obchodů větší. Podařilo se nám vyvinout i některé strategie, které na trh takzvaně dodávají likviditu a transakční poplatky jsou záporné. U těchto strategií tedy vlastně burza platí za obchodování nám, nikoliv my burze či brokerovi. I takto se dá generovat alfa, i když přiznáváme, že tato oblast je pro nás marginální a generování alfy čistě a pouze z transakčních poplatků je doménou high-frequency tradingu, kterým se my nezabýváme.

7. OSTATNÍ

Existují samozřejmě i další zdroje alfy, ať se již jedná o stock-picking, long/short strategie a další. Jak jsem již zmínil na začátku, hodlám se v dalších článcích věnovat především oblastem, kde máme určitou expertízu.

Pokud by Vás ovšem zajímala nějaká konkrétní oblast, napište nám a pokud uvážíme, že i v této oblasti máme co nabídnout, zvážím její zařazení do série článků.