Jak vydělat na černé labuti?

Vážení čtenáři, dovolte mi drobné ohlédnutí za zajímavými událostmi z minulého týdne, které doslova rozbouřily stojaté vody na finančních trzích a vnesly do finančního světa nečekaně velkou dávku volatility. K událostem, které jsou do jisté míry extrémní a budí respekt s ohledem na to, s jakou rychlostí dokázaly z fungujících fondů a finančních produktů udělat jen mlhavou vzpomínku…

Asi budu opakovat již mnohokrát vyřčené a napsané, takže mi dovolte jen malé připomenutí, že došlo k největší bodové ztrátě indexu Dow Jones v historii a index VIX zaznamenal největší růst za svou existenci. Tohle vše už jistě víte.

Ve fondu Charles Bridge jsme před podobným vývojem opakovaně varovali (ať již v rozhovoru zde či v této analýze možných spouštěčů tržního propadu). Nejde nám však o to jen o možných propadech varovat na papíře, jde o to především konat a na taková rizika se připravit a přizpůsobit tomu i obchodní strategie.

Co přineslo pondělí 5.2.2018?

V onen osudný pondělní večer fakticky přestal existovat mnoha investory i hedge fondy hojně obchodovaný a oblíbený ETN:XIV, svou klinickou smrt sice ustál ETF:SVXY, avšak na zlomcích hodnot z předcházejícího týdne. Oba tyto instrumenty mají jedno společné – sází na pokles tržní volatility, přičemž masivní intradenní nárůst volatility je pro ně ale naopak doslova smrtící.

Na obchodování mimo jiné i těchto ETN/ETF se v našem fondu specializujeme, ale troufám si tvrdit, že zcela jinak než většina investorů. Zatímco mnoho obchodníků se jistě nechalo zlákat takřka nepřetržitým růstem těchto produktů (jen SVXY za loňsky rok +180% !), přičemž měsíční růst nezřídka dosahoval 10%, v našem fondu naopak jejich prostřednictvím spekulujeme na opačný scénář – na extrémní růst volatility a s ním spojený propad jejich ceny.

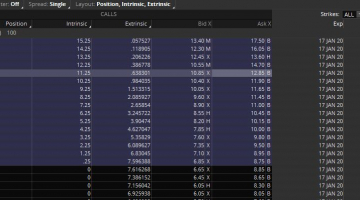

K tomu využíváme dlouhodobé opční pozice – typicky bear-call spready, které jsem popisoval v předchozím článku. Tyto strategie se vyznačují tím, že mají jasně definovaný riziko-výnosový profil. Pokud by tedy SVXY i tento rok posílil o desítky či stovky procent, víme, kolik bude činit naše maximální ztráta. To je ostatně základ jakéhokoliv investování – mít ztráty pod kontrolou.

Mnoho investorů si klade otázku, co vedlo k tak masivnímu a rychlému propadu ceny těchto instrumentů. Často je slyšet, že za to mohou alga (automatické obchodní systémy), já však vnímám jako hlavní důvod chamtivost investorů a určitou slepotu před možnými zásadními riziky.

Blesk z čistého nebe…

Indexy rostly parabolicky a stále více a více investorům nevadilo brát na sebe nepřiměřená rizika, aby si přivydělali několik procent do roční výkonnosti. Do těchto produktů začaly téct miliardy dolarů denně. Nás tato samolibá lhostejnost ostatních investorů začala lákat a vytvořili jsme poměrně silnou pozici, která začala vsázet právě na masivní problém těchto ETF a ETN na volatilitu a tím je jejich konstrukce. Jednoduše platí, že tyto instrumenty inverzně kopírují futures na index strachu VIX 1:1 – mělo by tedy platit, že pokud VIX oslabí za den o 5 %, SVXY o 5 % poroste a naopak. Jistě Vás tedy napadne, že pokud tedy volatilita – VIX skokově vyskočí o desítky procent (což z extrémně nízkých hodnot v posledních měsících není žádný problém), pak o ta samá procenta oslabí právě instrumenty jako SVXY.

5. února došlo k bodu, kdy index VIX roste o téměř 80%. To je moment, kdy ETF s expozicí short volatility musí nuceně a ve velmi krátký okamžik zavírat všechny svoje pozice, aby ochránil své investory před ztrátou více než 100% a tedy posunu hodnoty ETF do záporného teritoria. Tyto nucené odprodeje ženou volatilitu ještě výše a dokončují extrémně bolestivý cyklus blížící se panice. Není tedy divu, že VIX dosáhl úrovně až 50 bodů, volatilita volatility dosáhla maxim a řada investorů vymazala své účty.

Hedge fondy specializující se na prodej volatility v tento den zaznamenaly typicky propad o 30% a více. O propadu fondu LJM Partnes si můžete přečíst zde: https://www.cnbc.com/2018/02/08/fund-crashes-after-wrong-way-volatility-trade.html

Nám se v tento den podařilo vydělat téměř půl milionu dolarů čistě na této sázce na černou labuť a ochránit tak portfolia našich investorů.

Ponaučení…

Mějme ale na paměti, že historie se 5. února 2018 opakovala a je jisté, že se bude opakovat i v budoucnu. Instrumenty jako ETN:XIV nebo ETF:SVXY nejsou prvními, ani posledními produkty sledující short volatilitu. I v minulosti existovala celá řada produktů, které byly založeny na podobném principu a které po události tohoto typu ukončily svou činnost. Nicméně banky tyto produkty jen přejmenovaly, re-brandovaly a spustili je znovu.

Ponaučení z této situace je takové, že tyto produkty je nutné používat pouze s rozumem a vždy se pečlivě zajišťovat. Či je využívat přímo na vytváření expozic na černé labutě. My se právě na tuto kombinaci ve fondu Charles Bridge snažíme zaměřovat a hledat rozumnou rovnováhu mezi rizikem a výnosem.

Na příští týden jsem pro Vás připravil malý dárek – popis obchodního přístupu této „black-swan“ strategie, kterou jsme využili právě pro SVXY. Věřím, že se máte na co těšit.