Obchodní systém pro short neefektivních ETF – 4. díl – call nebo put?

V předchozím díle edukativního seriálu jsme si vysvětlili, jakým způsobem ovlivňuje délka obchodu potenciální pravděpodobnost úspěchu a vysvětlili jsme si, že platí poměrně přímý vztah mezi dobou držení obchodu a šancí na profit. Samozřejmě – velmi záleží, zda volíme agresivnější přístup (tedy počítáme s výrazným propadem podkladového trhu) nebo konzervativnější pojetí (tedy stačí řekněme mírnější pokles).

Také jsem zmínil, že v konzervativnější pojetí – tedy očekávaný menší pokles (vyjádřeno contangem ve výši cca 2%) by bez větších potíží „přežilo“ i krizi v roce 2011 a předkrizový vývoj v roce 2008 (samozřejmě nikoliv již masivní propady na podzim téhož roku). I to by ale nepochybně úspěch byl, vždyť v tomto období byly akciové indexy již 10-20% v červených číslech.

Je tedy jasné, že právě contango mezi dvěma nejbližšími futures kontraktními měsíci (v případě volatilních ETF se jedná o VIX futures) hraje pro pokles podkladového ETF velmi významnou roli. Právě ono contango je velmi důležitým prvkem, který využíváme v našem modelu, ve kterém pracujeme s modelem implicitního – očekávaného – contanga při volbě úrovně, kam očekáváme, že by se podkladový trh mohl – v určitém vymezeném čase (který se logicky odvíjí od opční expirace) – podívat, kam by mohl klesnout.

Pokud se budeme držet ETF/ETN s volatilitou, pak zde logicky platí, že čím nižší průměrné očekávané contango předpokládáme, tím blíže bude ona úroveň, kam předpokládáme, že trh jako VXX, UVXY,… spadnou. Naopak s vyšším očekávaným – implicitním contangem spekulujeme na výraznější pokles trhu.

Přesné parametry a schéma modelu + nástroj, který k tomu využíváme, si vysvětlíme později. Přeci jen je to již poměrně pokročilé téma, které si zaslouží více prostoru. Nicméně základní logika je myslím jasná. Obchodování je hra o alfu, expectancy – v zásadě nejde o nic jiného než najít dlouhodobě vhodný poměr mezi pravděpodobností úspěchu obchodu a jeho RRR. Právě onu optimální variantu počítá náš model.

Pro konzervativnější obchodníky a zejména začínající obchodníky je vhodné začít tuto strategii obchodovat prostřednictvím vertikálních opčních spreadů.

Jedná se tedy o strategii s jasně daným maximálním ziskem a ztrátou. I kdyby tedy volatilita vyskočila o desítky procent za den (a počátkem února jsme se mohli přesvědčit, že to skutečně možné je), pak vždy víme, že naše riziko je ohraničeno na přijatelnou úroveň (samozřejmě při dodržení alespoň základních pravidel money-managementu). Na opčních spreadech je také velmi pozitivní, že lze takovou strategii otevřít i na velmi malých účtech, řádově i v jednotkách tisíc USD. Pokud bychom vzali nejtěsnější rozdíl striků, tedy 1 bod, pak margin (u call spreadů), resp. náklad na otevření (u put spreadů) bude činit jen pár desítek dolarů.

Řekněme, že otevřeme vertikální bear spread, s expirací 2020, na instrument UVXY – rozdíl striků volím 5 bodů, např. tedy striky 5 a 10.

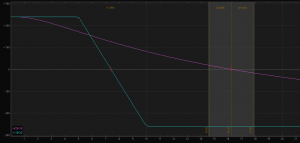

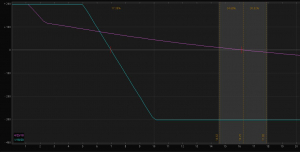

Nyní mám na výběr, zda zvolit call spread nebo put spread. Graf jejich vývoje je identický, v obou případech chceme pokles onoho trhu. Nicméně při bližším zkoumání jsou čísla, resp. výnosnost strategie jiná.

Pro srovnání:

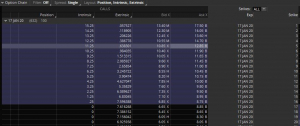

CALL (bear call spread):

- výpis 5 call JAN2020 + nákup 10 call JAN2020

- inkasované prémium: 2,39 = maximální profit 293 USD na 1 kontrakt

- potenciální max. ztráta: 5 – 2,39 = 2,61, tedy 261 USD na 1 kontrakt

PUT (bear put spread):

- nákup 10 put JAN2020 + výpis 5 put JAN 2010

- potenciální max profit: 5 – 3,03 = 1,97 = 197 USD na 1 kontrakt

- vynaložené prémium: 3,03, tedy max. ztráta 303 USD na 1 kontrakt

Je jasné, že call varianta vychází podstatně lépe. Je zde ale jedno ale. Totiž – v případě call varianty je zapotřebí počítat s tím, že existuje riziko tzv. assignmentu, neboli přiřazení do podkladového trhu (na účtu se otevře přímá short pozice x100 kusů na 1 opční výpis). To samo o sobě není nic špatného, protože obchod je dále krytý onou nakoupenou call opcí s vyšším strikem. Jak jsem však zmínil již zde, při držení short pozice obchodu platíte nezřídka velmi výrazně náklady spojené s půjčením short pozice.

Assignment je nejčastěji realizován ve chvíli, kdy vypsaná (prodaná) opce s nižším strikem má nulovou časovou hodnotu.

V obchodní platformě je tento údaj viditelný ve sloupečku extrinsic

Proto při volbě striků dané strategie velmi doporučuji tento údaj sledovat a zvolit takovou opci, která nějakou časovou hodnotu má (konkrétní hodnota je velmi individuální podle zvoleného trhu, likvidity opcí,…, v případě volatilních ETF alespoň 0,5). I přesto, že je jistě dobré strategii otevírat při vyšších hodnotách podkladového trhu (jak jsme si ostatně již objasnili zde), je samozřejmě nutné počítat s tím, podkladový trh může růst ještě výše. V takovém případě platí, že časová hodnota vypsaných ITM call opcí se bude dále snižovat, takže rostoucí trh proti naší pozici znamená zvýšené riziko přiřazení. Je tedy třeba toto brát v potaz a vypisovat takové striky, kde jednak nějaká časová hodnota je nyní a kde nějaká zbyde i v případě dalšího – byť třeba jen krátkodobého – růstu.

Alternativně lze samozřejmě volit put spready, kde riziko assigmentu prakticky není. Samozřejmě je tím pádem jasné, že jejich potenciální ziskovost je tedy výrazně menší, ovšem za cenu „klidného spaní“, že k onomu přiřazení nedojde.

Při tvorbě obchodního systému je tedy třeba s tímto počítat a do obchodního plánu zahrnout, zda otevírat spready prostřednictvím call opcí (vyšší odměna, ale i riziko potenciálního assigmentu)

V některém z dalších dílu si vysvětlíme, co dělat, když assignment nastane. Nejde v zásadě o nic tragického, jen je zapotřebí zachovat chladnou hlavu a vědět, co v takové situaci dělat.