Rizika aneb na co si dát pozor u pákových ETF

V minulém dílu seriálu jsme si vysvětlili zásadní úskalí pro dlouhodobé držení pákových ETF – a to je tzv. compounding, pracovně ve fondu nazýváme též jako „tracking-error“. Při volatilním trhu tento fenomén dokáže nadělat s hodnotou pákového instrumentu skutečnou „paseku“.

Posuďte sami – pokud bychom vzali v potaz nepákové ETF na hodnotě 100 a stejnou hodnotu na začátku stanovili i pro pákové ETF, pak pokud by trh šel každý den nahoru o 10 bodů a následující den se vrátil zpět na původní úroveň, pak pokud by se taková situace opakovala 20x po sobě, tak ono nepákové ETF zůstane samozřejmě na původní hodnotě 100, zatímco 2x pákové ETF ztratí více než 30% své hodnoty.

Jaká jsou ale další úskalí a rizika pákových ETF?

Resetování portfolia

Drtivá většina pákových ETF provádí reset na denní bázi. To znamená, že právě ona zmiňovaná páka a multiplikátor potenciálních výnosů (2x, 3x) je dodržována právě jen a pouze na oné denní bázi. Při dlouhodobějším držení – v řádu týdnů, měsíců či dokonce let – se výnos může zásadě lišit oproti výkonnosti svého podkladového instrumentu/benchmarku/indexu. Jak už jsem zmínil výše, rozdíl jde v takové situaci přímo ruku v ruce s tím, jak výrazně je trh volatilní.

Vyšší nákladovost

S ohledem na svou konstrukci vynakládají pákové ETF celou řadu nákladu souvisejících s resetováním/rebalancováním portfolií. Lze tedy říct, že většina těchto pákových ETF je aktivně řízena, což s sebou obvykle přináší zvýšené náklady.

Pro srovnání – ETF:SPY má nákladovost (expense ratio) 0,09%, zatímco pákový ETF:SSO již 0,90%.

Rizika spojená s deriváty

Pákové ETF často využívají celé řady finančních derivátů ve svých portfoliích pro zvýšení potenciálních výnosů. Deriváty v sobě – oproti přímé, bezpákové investici – nesou celou řadu rizik, zejména právě s ohledem na využití finanční páky. Pokud by například podkladové aktivum výrazně oslabilo, při držení pákového derivátu by ztráty mohly být x-násobné. Fond v takové situaci může čelit riziku margin callu, což znamená možný problém s likviditou.

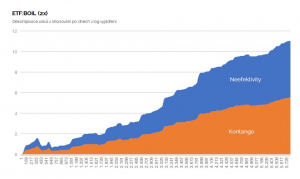

Následující graf ukazuje, jakým způsobem se výše zmíněné neefektivity podílejí na rozpadu, lépe řečeno zisku z shortování takového instumentu ETF:BOIL (2x pákový ETF pro zemní plyn, přesně ProShares Ultra Bloomberg Natural Gas). Efekt contanga za zemní plyn jsem již zmiňoval například zde, nicméně je patrné, že neefektivity mají pro erozi tohoto podkladu také velmi výrazný vliv.

Sečteno podrtženo – pákové ETF mohou být pro řadu investorů velkým lákadlem – kvůli své schopnosti násobit výnosy oproti tradičnímu nepákovému instrumentu. Jak jsme si ale již vysvětlili, existuje zde skutečně celá řada nezanedbatelných rizik, která by měl zkušený investor mít vždy na paměti a dlouhodobému držení se tak obloukem vyhnout.

Pákové ETF jsou primárně určeny pro velmi krátkodobé držení (ať již intradenně či maximálně několik dní) – ať již pro účely čistě spekulativní (lze potenciálně docílit násobky výnosů oproti tradičnímu ETF) či pro účely zajištění (např. krátkodobá long pozice v pákovém ETF na volatilitu namísto tradičních stop-loss příkazů může mít v portfoliu své místo).

K dlouhodobějšímu držení lze tedy doporučit nepákové ETF, přičemž „pákovost“ lze docílit nákupem takového instrumentu v násobném objemu na margin (zde záleží samozřejmě na podmínkách konkrétního brokera, jak vysoký margin, potažmo páku tedy povolí), případně nákupem call opce, apod.

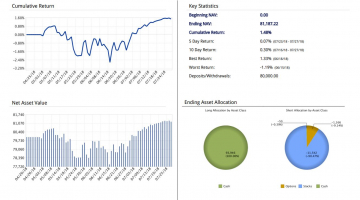

My se však v následujících dílech tohoto seriálu zaměříme na zcela opačnou techniku a tou je samozřejmě shortování – tedy spekulace na pokles u těchto pákových ETF. I přes obrovské poklesy těchto instrumentů (posuďte sami – na ukázce níže 2x pákový ETF: UVXY – vývoj jen za tento rok!) je ale zapotřebí mít na paměti několik důležitých zásad a dodržovat přísná pravidla a obchodní plán. O tom ale až příště.

Pozn.: ETF:UVXY tento rok pokles o cca 93%. 😉