Rozhovor s Janem Kaškou

Vážení čtenáři, Zdeněk Zaňka si dnes k rozhovoru pozval Honzu Kašku, zkušeného investora a člena investičního výboru hedge fondu Charles Bridge.

Zdeněk: Obligátní otázka, ale nemůžu se nezeptat. Jak ses vůbec k investování dostal?

Honza: No to už je dlouhá historie. Dá se říct, že všechno začalo v rámci mých studií na univerzitě v Hong Kongu, kde jsem měl možnost poznat neskutečnou řadu šikovných lidí v oblasti investic. Asi nejvíce mne oslovili investoři ze společnosti GaveKal – mimochodem jejich research jsem poté dlouhá léta dále využíval. Po návratu do Čech jsem měl zkrátka jasno v tom, že se chci investicím více věnovat, rozvíjet se v nich a jednoho dne založit fond.

Zdeněk: Což se tedy nakonec stalo…

Honza: Jasně, ale nebylo to ze dne na den, ještě před tím jsem dokončil školu v Praze, při studiích jsem působil i ve společnosti Deloitte. Pak jsem pracoval nějaký čas pro větší či menší asset manažery v rámci ČR, až se po pár letech konečně naskytla příležitost otevřít hedge fond. Samozřejmě nebyl jsem na to zcela sám, zakládajících partnerů bylo několik. Nejvíce mne na tom motivovala možnost investice nejen do tradičních aktiv jako dluhopisy nebo akcie, ale prakticky neomezená škála možností – hlavně co se týká derivátových strategií – tedy využívat opce, futures, certifikáty atd. atd. Prostě nebýt prakticky ničím omezený.

Zdeněk: Když se řekne deriváty, tak si mnoho lidí může představit zvýšená rizika, neomezené ztráty a tak dál

Honza: Ano, to je ta typická mylná představa. Derivát je jednoduše nástroj, který v povolaných rukou dokáže dělat velmi dobré věci, ovšem lze ho na druhou stranu velmi lehce zneužít. To je jako kdybys řekl o sekyře, že je nebezpečná, protože může sloužit jako zbraň nebo vražedný nástroj. Ale nepochybně má ta sekyra i jiné využití, mnohem účelnější.

Deriváty tedy vnímejme také jako nástroje a můžeš si být zcela jistý tím, že při správném využití dokážou portfolio naopak velmi dobře ochránit od nepříjemných ztrát. Já se kupříkladu snažím co nejvíce vyhýbat strategiím, které nemají předem ochráněné maximální riziko. S pomocí opcí lze takový obchod velmi jednoduše sestavit. S akciemi by to šlo velmi těžko – stop-lossy jsou ve vypjatých chvílích spíše pro smích.

Zdeněk: To je pravda, vzpomeňme třeba na propad švýcarského franku před pár lety o desítky procent během pár minut, tam stop-lossy opravdu moc nezafungovaly…

Každopádně když už jsi zmínil strategie, co nyní tvoří hlavní část portfolia fondu

Honza: V současnosti se jedná o strategie využívající určitým způsobem tržní neefektivity na nejrůznějších ETF (burzovně obchodované fondy, pozn. Red). Popisoval jsem to ostatně už v článcích na quastic, že takových fondů, jejichž mechanismus fungování je prakticky předurčuje k soustavnému poklesu, je opravdu celá řada. Na takové instrumenty obvykle volíme opční strategie s delší expirací, aby se naplno v čase projevily právě ony neefektivity.

Toto obchodujeme na instrumentech navázaných na volatilitu (VIX), komoditní trhy – zemní plyn, ropa, či nejrůznější sektory či segmenty trhu– namátkou třeba těžaři zlata.

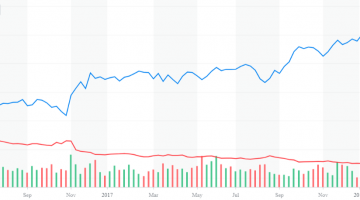

Snažíme se, pokud možno, o co nejnižší korelaci s akciovými trhy, v Charles Bridge je ostatně našim cílem absolutní výnos, tj. vydělat investorům v jakémkoliv tržním prostředí.

Zdeněk: To je velká výzva…

Honza: To máš pravdu, ale je to také velká zodpovědnost a závazek. Equity křivku nejde vymazat nebo změnit, máme jen jeden pokus… To je velký rozdíl od bank, které celou řadu svých ztrátových a neperformujících fondů jednoduše uzavřou a jede se dál. My tuhle možnost nemáme, ani mít nechceme. Chceme být naprosto transparentní a upřímní vůči investorům.

Zdeněk: Kde vůbec čerpáš know-how?

Honza: Využíváme nejrůznější investiční výzkum – často poměrně draze placený, ale zajímavé a cenné informace lze získat i zdarma. Každopádně nejde slepě kopírovat něco, co se někde dočteme. My využíváme pro řadu věcí vlastní research a vlastní modely, které nám ukazují, zda je určitý trh, určitá opční kombinace vhodná pro vstup, výstup apod. Modely samozřejmě neustále aktualizujeme, vylepšujeme, je to nekončící proces.

Zdeněk: Jak vlastně vypadá tvůj den, jestli se můžu zeptat…

Honza: No s ohledem na to, že mám mírně převrácený biorytmus, tak vstávám trochu později, mezi 9-10. Zbytek dopoledne věnuji typicky vzdělávání, čtu studie, články, whitepapery, je toho hodně. Mezi 13-15 mám obvykle pauzu, snažím se relaxovat. Od 15:30 odpoledne – protože primárně obchodujeme na US trzích – tak se věnuji analýze aktuálního portfolia a řeším případné úpravy obchodů či nové vstupy/výstupy v návaznosti na dění na trhu. To je typicky do cca 18:00 hodiny, pak portfolio kontroluji ještě před závěrem, tj. před 22:00 našeho času. Spát chodím typicky kolem 2.-3. hodiny ranní. Každý den je trochu jiný, ale takto to zhruba mám.

Zdeněk: Řada lidí si určitě myslí, že strategie, které používáš, jsou nějaká „raketová věda“ pro vyvolené. Jak to tedy je?

Honza: (smích) no tak to opravdu mít obavu nemusí, že by to snad bylo něco jen pro „vyvolené“. Já věřím, že je to snad dostatečně patrné i z těch článků, které píšu na quastic. V zásadě jsou to pouze a jen logické principy, využití zákonitostí a mechanismů fungování či lépe řečeno nesprávného fungování některých instrumentů, k tomu zapojení risk managementu – právě např. prostřednictvím opcí, a to je z větší části vše. Skutečně žádná raketová věda. Pro představu, typický opční spread má margin nižší stovky dolarů. Takovou částku má věřím snad každý investor, který o obchodování na burze vůbec uvažuje. To, že na fondu takové obchody otevíráme se stovkami kontraktů, nehraje žádnou roli. Dá se začít i s jednotkami pozic.

Zdeněk: Jak je to vůbec s časovou náročností obchodování – zmínil jsi, že u trhů trávíš několik hodin denně minimálně…

Honza: Ano, ale to je spíš dáno nezbytným reportingem a agendou, analýzou portfolia, valuací rizik, apod. Troufám si tvrdit, že „běžný“ investor, který obchoduje sám za sebe, tak by k zobchodování stejných strategií potřeboval doslova pár minut denně. Samotné obchodování tedy časově náročné není. Ostatně celá řada pozic je zadána jakožto GTC pokyn (good til cancelled – čili příkaz, který čeká v trhu tak dlouho, dokud není zrealizován, pozn.red), takže není ani nutně potřeba sledovat trh na denní bázi.

Zdeněk: Jak vůbec vnímáš aktuální situaci na trzích, byli jsme svědky rychlé korekce…

Honza: Opakovaně říkám, že situace na trhu je velmi nejistá. Ceny většiny aktiv jsou i přes tuto korekci velmi vysoko. Na fondu se už delší dobu snažíme právě větší část investic alokovat do strategií, které nejsou navázané na akciový trh, a naopak jim vyhovuje období, kdy trhy jdou spíše do strany nebo klesají. Právě v takových chvílích se nám daří překonávat trh i většinu hedge fondu v kategorii global macro.

Zdeněk: Nemohu se nezeptat na volatilitu a historický milník v intradenním růstu VIXu. Očekával jsem, že se vás taková situace může velmi negativně dotknout, nakonec byl opak pravdou. Čím to?

Honza: Ano, takové situace se děly, dějí a budou dít. Tato byla o to bolestivější, že ta tržní korekce a s ní spojený skokový růst volatility, přišly v době, kdy to čekal opravdu málokdo. Ostatně ještě vývoj na akciových trzích v lednu byla jedná velká růstová party. V únoru takhle party skončila pro řadu fondů, které měly své obchody nastavené na klid na trhu, žádnou volatilitu, potažmo nekonečný tržní růst…

Máš ale pravdu, že nemalou část našich obchodů také tvoří pozice na short volatility (spekulace na pokles volatility, pozn. Red) – třeba na instrumentech jako VXX, UVXY, apod. Opět ale říkám, že tyhle pozice jsou vždy a za každé situace zajištěné, obchodujeme je typicky s pomocí opčních spreadů, kde je maximální riziko vždy známo již při vstupu do pozice. Např. riskuji 280 USD, jdu si pro 220 USD s velmi vysokou pravděpodobností, pokud volatilita vyklesá. Pokud ale VIX půjde na 1000, vím, že stále ztratím svých 280 USD na kontrakt.

Zdeněk: Vy jste ale dokonce na tom propadu vydělali hezké peníze

Honza: Ano, to bylo díky řekněme black-swan strategii, kterou máme v portfoliu nasazenou a která přesně v ten den splnila svůj účel. Bylo to na instrumentu SVXY, který se propadl o více než 90% snad během 2 dní a spekulovalo se, zda vůbec bude obchodování na něm obnoveno. Pokud by nebylo, tak bychom vydělali ještě víc (smích). Nakonec tedy bylo, což nás trochu překvapilo, každopádně jsme tedy tyto ochranné obchody uzavřeli prakticky s maximálním možným profitem.

Zdeněk: Celkově okolo půl miliónu dolarů…

Honza: Ano, ale to číslo není až tak podstatné, důležitější byl pro mne fakt, že jsem si i v takto vypjaté chvíli ověřil, že portfolio a použité strategie jsou dobře poskládané i pro takové tržní situace. Zatímco jiné fondy kolabovaly, my jsme tuhle nepříjemnost přečkali naprosto bez úhony, a dokonce i s velmi příjemným profitem. Ten zisk byla již taková příjemná třešnička na dortu.

Zdeněk: Každopádně naši čtenáři dostanou malý dárek

Honza: Ano, ostatně jak už jsem avizoval v minulém týdnu. Připravil jsem si takové menší shrnutí našeho obchodního přístupu využívající obchodování s volatilitou a mimo jiné i analýzu a popis obchodu, který byl součástí oné „black swan“ strategie na SVXY. Tak věřím, že se bude líbit…

Zdeněk: To je skvělý dárek. Musím se ale zeptat – proč něco tak hodnotného dáváš volně k dispozici?

Honza: Ano, je asi pravda, že to není v ČR úplně zvykem dávat něco hodnotného, funkčního jen tak. Internet je zaplaven zaručeně funkčními manuály a e-booky ve stylu „get rich soon“ (smích) – samozřejmě čest výjimkám.

Víš, já vycházím ze svých zkušeností ze zahraničí, kde je celá řada velmi hodnotných studií, analýz a whitepaperů k dispozici zcela zdarma. V tomto mne asi dost „poznamenalo“ právě studium v Hong Kongu, kde jsem se učil od skutečných profesionálů a nepamatuji si, že by po mě někdo z nich chtěl něco platit – fungovalo sdílení nápadů, myšlenek, zkušeností. Tak nyní se to tak trochu snažím vrátit čtenářům a zájemcům o investice v ČR.

Zdeněk: Ano, tedy neváhejte a stáhněte si tuto analýzu ve formátu pdf níže pod přepisem tohoto rozhovoru.

Děkuji za rozhovor Honzo.

Honza: Já děkuji za příjemné popovídání a přeji všem čtenářům dobré obchody a ať se daří!