Co se to děje na ropě?

V předchozím článku jsem psala o „tichu“, které dosud panuje na trhu s ropou a cukrem. Jejich cena se několik týdnů pohybuje do strany v úzkých kanálech. Toto ticho může být ale pouze zdánlivé. Proč si to myslím? Jak jsem již nejednou psala, spready jsou takovým naším oknem do budoucna. Mohou nám o trhu hodně napovědět i v takovém období, kdy se na ceně podkladu zdánlivě nic neděje. A právě v případě ropy jsou v poslední době spready poměrně divoké. Pojďme se tedy podívat na to, co se to vlastně na pozadí trhu děje …

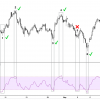

Nejprve se podívejme na cenový graf. K proražení úzkého kanálu, ve kterém se cena pohybuje již téměř tři měsíce, zatím ještě nedošlo. Těsně nad 54 dolary je jakási magická hladina, nad kterou se trh nedokáže dostat. Určité pokusy během denních seancí zde sice vidíme (viz. Vrchní knoty svíček), byly ale zatím neúspěšné.

Schválně se zkuste nyní sami zamyslet, jaký další vývoj byste očekávali při pohledu na cenu ropy? Rostoucí trend by vás možná spíše vedl směrem k vyšším cenám. Kromě toho ropa nedokáže prorazit support těsně nad 50 dolary a nedávno dokonce vytvořila vyšší lokální minimum. Na druhou stranu, cena nedokáže prorazit ani zmíněnou rezistenci na 54 dolarech. Je to ale zapeklitá situace že? Já dávám větší pravděpodobnost budoucímu poklesu. Určitě vás budou zajímat moje důvody, které vám teď postupně vysvětlím…

Podívejme se na chování spreadů. Ten prudký pokles na bear spreadech přímo bije do očí. Na následujícím grafu můžete vidět jeden z nich, CLM17-CLK17. Pří poklesu došlo k proražení supportu na trendline a spread byl zastaven až kulatou hladinu 0.20 dolarů.

Co nám tedy naznačuje okno do budoucnosti? Jev, kdy tak prudce klesají bear spready na netrendující komoditě je velmi netradiční. Kdo zná fungování struktury trhu a spreadů obecně, tak ví, že bear spready by měly v netrendujících trzích nacházejících se v contangu růst. Důvodem je blížící se expirace, kvůli které blížší kontrakty „padají“ na spotovou cenu rychleji. To se ale očividně neděje, protože spready mezi kontrakty se naopak rychle zužují. Co to tedy znamená?

Tato netradiční situace často naznačuje, že trh by nemusel být tak slabý, jak se na první pohled zdá. Proč? Protože bližší kontrakt neklesá tak rychle, jak by se očekávalo. Může to mít v pozadí různé příčiny, ale abychom nezacházeli do složitostí, vysvětlím to jednoduše. Po ropě s bližším dodáním je větší poptávka v porovnání se vzdálenějšími kontrakty. To vytváří jakousi podpěru, která brání bližším kontraktům rychleji klesat.

Vysoká poptávka po bližším dodání komodity často předznamenává budoucí růst. Na základě spreadů (oken do budoucnosti) bychom proto mohli očekávat, že ropa udělá break přes hladinu 54 dolarů a bude pokračovat v rostoucím trendu, který trvá už rok. Máme tu zřejmě silnou poptávku, která by měla vyhnat cenu směrem vzhůru. Jsou tu ale ještě dvě věci, které stojí proti předchozí hypotéze vyplývající ze spreadů – aktuální hodnoty contanga a COT.

Podívejme se nejprve na contango. Na následujícím grafu můžete vidět jeho vývoj mezi prvními třemi dvojicemi kontraktů. Určitě se mnou budete souhlasit, že se všechny tři křivky nacházejí v oblasti supportu a zároveň minima za poslední zhruba dva roky. Tato skutečnost nám naznačuje přesně opačný scénář. Pokud se totiž contango na těchto úrovních otočí, pravděpodobně bude doprovázeno poklesem ceny ropy.

Pokud tedy budeme považovat technickou analýzu za neutrální a nebudeme brát v úvahu roční rostoucí trend, skóre máme 1:1 (růst vs. pokles). Spready naznačují růst ceny ropy a aktuální hodnota contanga přesný opak. Ale, je tu ještě jeden velký hráč, který hraje v mých analýzách velkou roli. Jak jistě tušíte, myslím tím COT analýzu. Velcí spekulanti jsou extrémně net long, čímž mi naznačují vysoké ceny ropy a tedy nezanedbatelnou pravděpodobnost obratu na pokles.

Tato vysoká překoupenost trhu s ropou zvyšuje skóre na 2:1 ve prospěch budoucího poklesu. Samozřejmě se stále bavíme v úrovních pravděpodobností. Jelikož nemáme věšteckou kouli, nemůžeme s jistotou nic tvrdit. I já vycházím pouze z mých analýz. Netřeba také zapomínat, že trh s ropou může být velmi rizikový, jelikož je ovlivnitelný i silnými politickými, či dalšími makroekonomickými fundamenty.

A jestli mám v plánu nakupovat tak levné bear spready? Ne, zatím tedy určitě ne. Sice očekávám spíše pravděpodobnější scénář poklesu ropy, riziko je ale stále poměrně vysoké, což vyplývá z výše uvedených skutečností. Vysoká mezidenní volatilita, jasný uptrend na ropě a klesající bear spready.

Kromě toho se zhoršují vyhlídky bear spreadů i z hlediska sezonality, jak můžeme vidět konkrétně na mírách rozptylu. Vyplývá to z blížící se motoristické sezóny, kdy je vyšší poptávka po ropě, což bear spreadům nevytváří vhodné podmínky.