Opce: Jak bezpečně obchodovat nebezpečné trhy

Hostem včerejšího webináře byl opční specialista Jan Kaška z fondu Charles Bridge. Příznivci Quasticu možná ví, že jednou z jeho hlavních specializací je obchodování opcí na neefektivních ETF. Část svého profesního know how předává ve svém kurzu a pravidelných reportech. Včerejší webinář je pohled na trh s plynem a volatilitou, především plyn byl v posledních měsících velmi zajímavý a stojí za detailní pohled. Přejeme Vám příjemné sledování záznamu webináře, případně čtení článku, jenž je jeho výtahem. (Máte-li čas, doporučujeme pustit si video, kde je informací mnohem více).

Informace ke kurzu Jana Kašky a Jana Rohrbachera

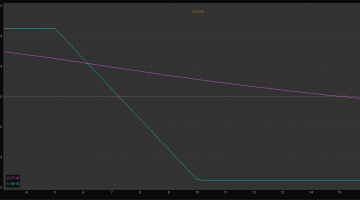

Co jsou neefektivity a jak vznikají

V úvodu webináře Jan Kaška krátce pohovořil (a pro naše pravidelné čtenáře připomenul) co je důvodem toho, že některá ETF vykazují značné neefektivity, a jak tyto neefektivity lze využít v náš prospěch. První neefektivitou je neefektivita z titulu skladovacích nákladů, tedy contanga. V případě neefektivit na ETF dlouhodobé contango tlačí na cenu instrumentu a akceleruje rozpad jeho ceny. Pokud se tedy například cena plynu na futures za rok nězmění, na ETF může být i o 10 procent níže. Druhá neefektivita se týká páky. Pro začínající obchodníky to na první ani druhý pohled skutečně není jednoduchý koncept na pochopení, naštěstí to sám Honza Kaška podrobně rozebíral v článcích, které psal na Quasticu před rokem a kde je vše detailně vysvětleno. Kdyby i přesto vám nebylo cokoliv jasné, můžete zeptat v diskuzi pod videem na youtube.

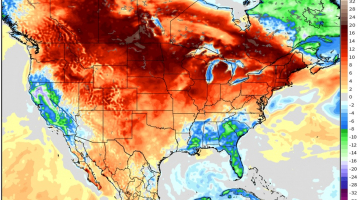

Velká zima v USA a její vliv na cenu plynu

Kromě tohoto teoretického úvodu se pak Honza Kaška podrobně věnuje analýze cenového vývoje plynu v roce 2018. Komentuje tento cenový vývoj v souvislosti s tím, jaké léto jsme si v Evropě a USA prošli a následnou současnou v mnohých ohledech atypickou a obchodně složitou zimní sezónu. Cenové dění rozebírá nejen v souvislosti s počasím, jež je hlavním krátkodobým fundamentem, ale i v kontextu dlouhodobých fundamentů v souvislosti s dlouhodobou transformací globálního trhu s plynem a také odlišnými zákonitostmi, kterými se řídí zimní a letní sezóna.

Krach fondu Option Sellers

Narazili jsme i na situaci kolem Option sellers, tedy případ hedge fondu, který defaultoval v roce 2018 právě v souvislosti s opční aktivitou na plynu. Honza se zamýšlel nad tím, co pravděpodobně mohlo být příčinou tohoto neslavného konce. Position sizing, mít pod kontrolou margin a přísný risk management jsou u vypisování opcí absolutně klíčové. Dotknul se pak i toho, jak na volatilních trzích (plyn, volatilita), na něž se ve fondu zaměřují, vnímají riziko oni.

Neefektivity na volatilitě – VIX

Ve druhé části webináře Honza rozebíral také VIX, tedy index volatility. Opce na jejich ETF a hlavně jejich neefektivity, jsou mezi portfolio managery relativně rozšířené. A my v ČR máme možnost vidět to přímo v praxi a real time. Honza Kaška již svůj kurz o obchodování zemního plynu dokončil, momentálně jej doplňuje o pravidelné reporty, ale výhledově v horizontu měsíce až dvou jej chce doplnit právě o obchodování volatility pomocí opcí. Kurz obsahuje velmi cenné know how, které sám ve fondu využívá a věřím, že k takto kvalitním informacím se v ČR jen tak nedostanete.

Kurz je do nedělr 24.2. k dispozici za speciálních podmínek, vstoupit do něj můžete zde!

Na závěr bychom chtěli upozornit, že tyto instrumenty a obchodní přístupy určitě nejsou vhodné pro začínající obchodníky. Nabádáme vás však k dalšímu studiu (webináře, články, kurzy). Jen tak zjistíte, je-li tato cesta, tento přístup k obchodování vhodný také pro vás.

Článek ani webinář nejsou investiční doporučení.